Todas las publicaciones de Camilo Rueda

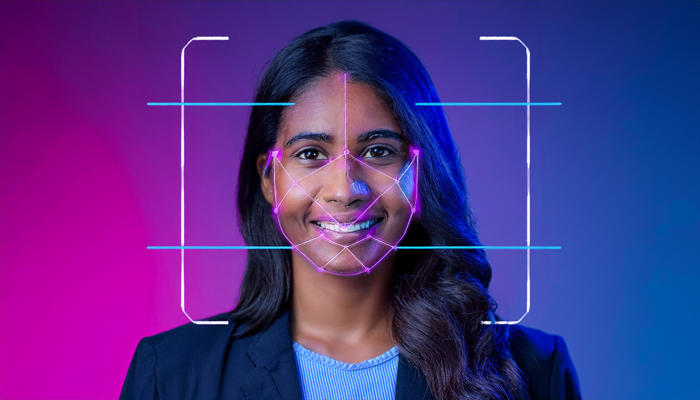

Verificación de identidad: la clave para combatir el fraude de identidad y protecciones en línea La verificación de identidad es un proceso clave para prevenir el fraude de identidad, un delito que ha aumentado significativamente en los últimos años. Según el Estudio 2024 de Jumio, el 68% de los consumidores afirma haber sido víctima de fraude en línea o robo de identidad, lo que resalta la importancia de implementar medidas de seguridad efectivas para proteger los datos personales y financieros. En un entorno digital cada vez más interconectado, las empresas deben ser conscientes de la creciente amenaza del fraude de identidad y adoptar tecnologías de verificación de identidad avanzadas para protegerse. El impacto del fraude de identidad en las empresas El fraude de identidad afecta a las empresas de muchas maneras, no solo en términos financieros, sino también en su reputación. El robo de identidad puede llevar a la suplantación de cuentas, la autorización de pagos fraudulentos, y el acceso no autorizado a información confidencial. Las consecuencias pueden ser devastadoras: desde pérdidas económicas hasta la pérdida de confianza de los consumidores. En muchos casos, una vez que los clientes pierden la confianza en una marca, es extremadamente difícil recuperarla. El Estudio 2024 de Jumio también muestra que el 70% de los consumidores estaría dispuesto a dedicar más tiempo a la verificación de identidad si eso mejorara la seguridad en sectores clave como los servicios financieros, el comercio electrónico, y la atención médica. Esto demuestra que los consumidores están cada vez más dispuestos a colaborar para garantizar la seguridad de sus datos personales, lo que hace que las empresas deban adaptarse y mejorar sus métodos de verificación. Métodos de verificación de identidad para prevenir el fraude La implementación de soluciones de verificación de identidad avanzadas es esencial para las empresas que buscan protegerse contra el fraude de identidad. Las siguientes soluciones son algunas de las más efectivas: Verificación biométrica La verificación biométrica es uno de los métodos más efectivos para prevenir el fraude de identidad. La tecnología biométrica utiliza características físicas únicas de los individuos, como el reconocimiento facial, lectura de huellas dactilares o escaneo de iris, para confirmar la identidad. Este tipo de verificación es mucho más difícil de falsificar que las contraseñas tradicionales y proporciona un nivel de seguridad superior. Autenticación multifactorial (MFA) La autenticación multifactorial (MFA) es otro método eficaz para garantizar que solo las personas autorizadas puedan acceder a sistemas y realizar transacciones. MFA combina dos o más factores, como algo que el usuario sabe (contraseña), algo que el usuario tiene (un dispositivo móvil), y algo que el usuario es (biometría). Esta capa adicional de seguridad reduce significativamente el riesgo de fraude. Verificación en tiempo real El Estudio 2024 de Jumio resalta que los consumidores prefieren tomar una foto de su documento de identidad y una selfie para realizar la verificación de identidad. Este tipo de verificación en tiempo real asegura que la persona que está realizando la transacción es quien dice ser. Además, se puede realizar rápidamente a través de dispositivos móviles, lo que facilita su adopción por parte de las empresas y los consumidores. El papel de la regulación y la confianza del consumidor El fraude de identidad no solo es un problema para las empresas, sino también para los consumidores. El Estudio 2024 de Jumio muestra que los consumidores confían cada vez más en las plataformas que implementan métodos sólidos de verificación de identidad. Las empresas que adoptan estas tecnologías de manera efectiva no solo protegen sus propios datos, sino que también ganan la confianza de sus clientes, lo cual es esencial para mantener la lealtad a largo plazo. Conclusión La verificación de identidad es una de las herramientas más poderosas en la lucha contra el fraude de identidad. Las empresas deben adoptar tecnologías avanzadas como la verificación biométrica y la autenticación multifactorial para garantizar la seguridad de sus sistemas y la protección de los datos de sus clientes. Además, la implementación de estas tecnologías no solo reduce el riesgo de fraude, sino que también mejora la confianza del consumidor y fortalece la reputación de la empresa. La protección contra el fraude de identidad es una inversión necesaria para cualquier empresa que opere en un entorno digital. También podría interesarte: Fraude de identidad y robo en empresas

El impacto del fraude en los portafolios empresariales y cómo minimizar riesgos El fraude es una amenaza persistente que afecta a las organizaciones en Colombia, con un 80% de ellas reportando incidentes de fraude y actividades ilícitas en los últimos tres años. Este fenómeno no solo genera pérdidas financieras significativas, sino que también deteriora la reputación y la confianza de clientes e inversores. Además, el fraude impacta negativamente en la conversión de clientes, afectando la percepción y la interacción de estos con las empresas. Principales riesgos de fraude en Colombia Las organizaciones colombianas enfrentan diversos riesgos de fraude, entre los que destacan: Tráfico de influencias y corrupción: El fraude en forma de tráfico de influencias ocurre cuando individuos con poder de decisión dentro de una organización favorecen a ciertas empresas o personas a cambio de beneficios económicos o privilegios. Este tipo de fraude genera inequidad en la competencia y puede llevar a que los contratos y acuerdos comerciales no sean los más adecuados para la empresa, impactando negativamente en la rentabilidad y sostenibilidad del negocio. Soborno y fraude en contrataciones: El fraude en los procesos de contratación ocurre cuando empleados o directivos reciben incentivos económicos a cambio de favorecer a un proveedor específico, sin considerar necesariamente la calidad o el precio del servicio. Este tipo de fraude puede aumentar los costos operativos y reducir la eficiencia en la cadena de suministro, afectando directamente la competitividad de la empresa. Lavado de activos y fraude financiero: Muchas organizaciones se convierten en objetivos de fraude financiero cuando no cuentan con controles adecuados para identificar transacciones sospechosas. El fraude relacionado con el lavado de activos implica la infiltración de dinero de origen ilícito en operaciones legales, lo que puede acarrear consecuencias legales para la empresa. La falta de monitoreo y controles en los procesos financieros aumenta el riesgo de fraude y puede derivar en sanciones regulatorias y daños a la reputación corporativa. Fraude interno y robo de activos: En muchos casos, el fraude es cometido por empleados internos que tienen acceso a información confidencial o recursos financieros de la empresa. Este tipo de fraude puede manifestarse en forma de malversación de fondos, manipulación de registros contables o robo de activos físicos. La falta de auditorías internas y controles robustos facilita la ocurrencia de este fraude, impactando directamente la estabilidad financiera de la organización. Estrategias para minimizar el riesgo de fraude Para protegerse contra el fraude, las empresas pueden implementar las siguientes estrategias: Evaluación del riesgo de fraude: La prevención del fraude comienza con una evaluación detallada de las vulnerabilidades dentro de la organización. Mediante auditorías y análisis de riesgo, las empresas pueden identificar los procesos y áreas con mayor exposición al fraude. Un enfoque basado en datos permite desarrollar estrategias efectivas para mitigar los riesgos de fraude y fortalecer la seguridad empresarial. Implementación de controles internos sólidos: Establecer políticas y procedimientos internos es fundamental para reducir las oportunidades de fraude. Controles como la segregación de funciones, auditorías internas periódicas y la revisión de transacciones inusuales pueden ayudar a detectar intentos de fraude antes de que generen pérdidas significativas. Las organizaciones deben asegurarse de contar con mecanismos que limiten el acceso a información sensible y eviten la manipulación fraudulenta de datos financieros. Capacitación y concienciación del personal sobre fraude: La educación de los empleados en temas de fraude es clave para prevenir incidentes. Capacitar a los colaboradores en la identificación de señales de alerta y en el reporte de actividades sospechosas fortalece la cultura organizacional contra el fraude. Además, establecer líneas de denuncia anónimas permite a los empleados reportar posibles casos de fraude sin temor a represalias, lo que aumenta la probabilidad de detección temprana. Monitoreo continuo y uso de tecnología antifraude: El monitoreo en tiempo real mediante tecnologías avanzadas permite identificar patrones de fraude y transacciones anómalas. El uso de inteligencia artificial y big data facilita la detección de fraudes financieros y operacionales, mejorando la capacidad de respuesta ante incidentes. Implementar sistemas de alerta temprana y herramientas de análisis predictivo ayuda a reducir la exposición al fraude y a reaccionar de manera proactiva ante posibles amenazas. Debida diligencia con terceros y verificación de antecedentes: Uno de los factores clave en la prevención del fraude es la adecuada evaluación de proveedores, clientes y socios comerciales. Realizar verificaciones de antecedentes, revisar historiales financieros y establecer cláusulas contractuales de cumplimiento minimiza el riesgo de fraude en las relaciones comerciales. La debida diligencia garantiza que la empresa trabaje con entidades confiables y evita que el fraude externo afecte la estabilidad del negocio. ¿Cómo detectar señales tempranas de Fraude? Consulta el artículo Ejemplo práctico Consideremos una empresa colombiana del sector financiero que implementó un programa integral de prevención de fraude. Tras realizar una evaluación de riesgos, identificó que las transferencias electrónicas eran particularmente vulnerables al fraude financiero. En respuesta, estableció controles internos más estrictos, incluyendo la autenticación en dos pasos para transacciones de alto valor y la revisión manual de operaciones sospechosas. También capacitó a su personal en la identificación de fraudes digitales y adoptó herramientas de monitoreo en tiempo real. Como resultado, la empresa logró reducir los intentos de fraude en un 40% en el primer año y fortaleció la confianza de sus clientes y aliados comerciales. Conclusión El fraude representa un desafío significativo para las organizaciones en Colombia, con consecuencias que van más allá de las pérdidas económicas, afectando la reputación y la confianza en el mercado. Implementar estrategias efectivas de prevención y detección de fraude es esencial para minimizar estos riesgos y garantizar la sostenibilidad y el éxito a largo plazo de las empresas. La combinación de tecnología, controles internos, monitoreo continuo y una cultura organizacional antifraude es clave para reducir la exposición a estas amenazas y fortalecer la seguridad empresarial.

¿Cómo hacer un diagrama de flujo del proceso de aprobación de crédito para empresas? El acceso a financiamiento es un pilar fundamental para el crecimiento de las empresas. En un mundo donde la digitalización avanza rápidamente, los créditos online han revolucionado la forma en que las organizaciones obtienen recursos financieros. Estos mecanismos de financiamiento han simplificado el proceso de aprobación, reduciendo tiempos y eliminando barreras tradicionales que antes limitaban el acceso a crédito. Las empresas, sin importar su tamaño, ahora pueden solicitar créditos online de manera rápida, con procesos automatizados y respuestas en tiempo real. Los créditos online no solo ofrecen rapidez, sino también mayor transparencia y flexibilidad en sus condiciones. Gracias a los avances en tecnología financiera, diferentes plataformas digitales han facilitado el acceso a créditos online con menores requisitos y un enfoque más accesible. Esta tendencia ha permitido a más empresas obtener liquidez inmediata sin necesidad de acudir a la banca tradicional. Para optimizar la gestión de estos créditos online, es esencial contar con un diagrama de flujo que estructure el proceso de aprobación. Esto garantiza que cada etapa del crédito online se lleve a cabo con precisión y eficiencia, minimizando errores y mejorando la toma de decisiones financieras. A continuación, detallamos los pasos fundamentales de un diagrama de flujo para la aprobación de créditos online. Paso 1: Recepción de la solicitud de créditos online El proceso comienza cuando la empresa interesada en obtener financiamiento envía su solicitud a la entidad financiera o plataforma de créditos online. En este paso, es fundamental proporcionar información detallada sobre la empresa, incluyendo estado financiero, historial crediticio y destino de los fondos. Las plataformas de créditos online ofrecen formularios digitales que facilitan este proceso y agilizan la recopilación de datos. Paso 2: Evaluación inicial de requisitos para créditos online Una vez recibida la solicitud, la entidad revisa si la empresa cumple con los requisitos básicos para acceder a créditos online. Este filtro inicial puede incluir validaciones automáticas en las que se analizan aspectos como la documentación legal, la antigüedad de la empresa y su situación en centrales de riesgo. Las plataformas de créditos online optimizan este proceso, permitiendo que las respuestas sean inmediatas. Paso 3: Análisis de riesgo crediticio en créditos online En esta fase, se realiza un estudio más profundo sobre la capacidad de pago de la empresa. Se analizan indicadores como flujo de caja, nivel de endeudamiento y comportamiento financiero previo. Las plataformas de créditos online utilizan algoritmos avanzados para calcular el nivel de riesgo y determinar si la empresa es apta para recibir créditos online. Paso 4: Asignación de condiciones del crédito online Si la evaluación es favorable, se procede a definir las condiciones del crédito online, incluyendo monto aprobado, tasa de interés, plazos de pago y garantías requeridas. En los créditos online, este proceso suele realizarse de manera automática y transparente, permitiendo a la empresa conocer en tiempo real las condiciones ofrecidas. Paso 5: Aprobación final y firma del contrato del crédito online Una vez establecidas las condiciones, la empresa debe aceptar los términos y firmar el contrato. En los créditos online, este paso se agiliza mediante firmas digitales y validaciones biométricas, reduciendo tiempos y costos administrativos. Las plataformas de créditos online han integrado tecnologías seguras para facilitar la aprobación rápida y sin riesgos. Paso 6: Desembolso de los fondos del crédito online Con el contrato firmado, la entidad financiera procede al desembolso del crédito online. En los créditos online, los fondos pueden ser transferidos en cuestión de minutos u horas, garantizando rapidez en el acceso a los recursos. Este beneficio hace que los créditos online sean una opción preferida por muchas empresas. Paso 7: Seguimiento y pago del crédito online Finalmente, la empresa debe cumplir con el cronograma de pagos establecido. Algunas plataformas de créditos online ofrecen recordatorios automáticos y opciones de pago flexibles para facilitar el cumplimiento de las obligaciones financieras. Los créditos online permiten a las empresas mejorar su gestión financiera con opciones de pago adaptables a sus necesidades.Aprende con un caso de la vida realUna empresa de logística en Bogotá necesitaba financiamiento para renovar su flota de vehículos. Optó por solicitar créditos online en una plataforma digital. En menos de 24 horas, su solicitud fue aprobada, el contrato firmado digitalmente y los fondos desembolsados. Gracias a este proceso optimizado de créditos online, la empresa pudo ampliar su operación sin demoras. Conclusión Elaborar un diagrama de flujo para el proceso de aprobación de créditos online permite estructurar de manera eficiente cada etapa, garantizando transparencia y agilidad en la obtención de créditos online. Con la digitalización del sector financiero, las empresas pueden acceder a créditos online de manera rápida y segura, optimizando su gestión financiera y potenciando su crecimiento.Los créditos online han evolucionado para convertirse en una herramienta financiera fundamental en el mundo empresarial. Empresas de todos los sectores han aprovechado los beneficios de los créditos online para expandirse, mejorar su liquidez y fortalecer su estructura operativa. En un mercado competitivo, los créditos online representan una solución moderna, eficiente y flexible para que las empresas puedan crecer y consolidarse sin complicaciones. La elección adecuada de créditos online puede significar la diferencia entre la expansión y el estancamiento de un negocio, por lo que realizar un análisis exhaustivo de los créditos online es una decisión estratégica fundamental.

¿Qué es un operador biométrico y cómo funciona en Colombia? La suplantación de identidad es uno de los delitos más comunes y perjudiciales para las empresas en Colombia. Para combatir este tipo de fraude, los operadores biométricos han surgido como una solución tecnológica efectiva. Estos sistemas permiten verificar la identidad de las personas mediante tecnologías avanzadas, reduciendo drásticamente los riesgos asociados a la suplantación de identidad. ¿Qué es un operador biométrico? Un operador biométrico es una entidad que proporciona tecnologías de verificación de identidad basadas en características únicas e intransferibles de las personas, como huellas dactilares, reconocimiento facial y voz. En Colombia, estos sistemas han ganado relevancia debido al crecimiento de la suplantación de identidad, que afecta tanto a individuos como a empresas. Los operadores biométricos cumplen un papel fundamental en la autenticación de clientes, empleados y terceros en transacciones comerciales y financieras. La implementación de estos sistemas ayuda a prevenir la suplantación de identidad en múltiples sectores, incluyendo bancario, gubernamental y corporativo. ¿Cómo funciona un operador biométrico en Colombia? El funcionamiento de un operador biométrico se basa en diversas tecnologías de reconocimiento. Estas herramientas verifican la identidad de un individuo comparando sus datos biométricos con bases de datos seguras, evitando cualquier intento de suplantación de identidad. Los pasos principales en el proceso son: Captura de datos biométricos: Se registran huellas dactilares, rasgos faciales o voz del usuario. Comparación con bases de datos oficiales: Se cotejan estos datos con información previamente almacenada en bases seguras. Autenticación y aprobación: Si la información coincide, se aprueba la autenticación; de lo contrario, se genera una alerta por posible suplantación de identidad. Este proceso reduce drásticamente la posibilidad de que delincuentes cometan suplantación de identidad, protegiendo así a las empresas y sus clientes. Beneficios del uso de operadores biométricos en la prevención de la suplantación de identidad El uso de operadores biométricos ofrece diversas ventajas para prevenir la suplantación de identidad: Mayor seguridad: La tecnología biométrica dificulta la falsificación de datos personales, reduciendo los casos de suplantación de identidad. Automatización y eficiencia: Permite una verificación rápida y segura sin necesidad de documentos físicos. Cumplimiento normativo: En Colombia, muchas regulaciones exigen mecanismos de autenticación biométrica para evitar la suplantación de identidad en procesos financieros y administrativos. Reducción de fraudes: Al integrar verificaciones biométricas en los procesos empresariales, se minimizan las posibilidades de suplantación de identidad y robo de información. Preguntas frecuentes sobre operadores biométricos y suplantación de identidad ¿Qué tan segura es la tecnología biométrica contra la suplantación de identidad? La biometría es una de las herramientas más seguras para prevenir la suplantación de identidad, ya que utiliza características únicas del individuo, lo que hace extremadamente difícil su falsificación. ¿Las pequeñas empresas pueden acceder a operadores biométricos? Sí, existen soluciones biométricas adaptadas a empresas de todos los tamaños, permitiendo que cualquier organización proteja sus transacciones y reduzca el riesgo de suplantación de identidad. ¿Es legal el uso de biometría en Colombia? Sí, la ley colombiana permite el uso de tecnologías biométricas para prevenir la suplantación de identidad, siempre y cuando se cumplan las normativas de protección de datos personales. ¿Cuáles son los costos de implementar un operador biométrico? Los costos varían según el proveedor y la tecnología utilizada, pero su inversión se justifica por la reducción de fraudes relacionados con la suplantación de identidad. ¿Se puede suplantar la biometría? Si bien ningún sistema es 100% infalible, la biometría es una de las tecnologías más seguras contra la suplantación de identidad, especialmente cuando se combina con otras medidas de seguridad como la autenticación en dos pasos. Valida la identidad en tu compañía con nuestras soluciones. ¡Conócelas! Preguntas frecuentes sobre operador biométrico en Colombia ¿Qué es la suplantación de identidad y cómo afecta a las empresas? La suplantación de identidad ocurre cuando un delincuente se hace pasar por otra persona para cometer fraudes. En el ámbito empresarial, la suplantación de identidad puede afectar procesos financieros, acceso a datos sensibles y la confianza de clientes y socios comerciales. ¿Cómo ayuda un operador biométrico a prevenir la suplantación de identidad Los operadores biométricos utilizan tecnologías como el reconocimiento facial y de huellas dactilares para autenticar identidades, reduciendo el riesgo de suplantación de identidad en transacciones y procesos internos de las empresas. ¿Es obligatorio en Colombia el uso de operadores biométricos para evitar la suplantación de identidad? Si bien no es obligatorio para todas las empresas, sectores regulados como el financiero deben implementar medidas de autenticación robustas, entre ellas, soluciones biométricas, para evitar la suplantación de identidad y otros fraudes. ¿Qué tipos de biometría se utilizan en estos sistemas para combatir la suplantación de identidad? Las soluciones más comunes incluyen reconocimiento facial, escaneo de iris, reconocimiento de huellas dactilares y patrones de voz, todas enfocadas en verificar la identidad de manera segura y prevenir la suplantación de identidad. ¿Las soluciones biométricas cumplen con normativas de protección de datos relacionadas con la suplantación de identidad? Sí. En Colombia, estas soluciones deben cumplir con la Ley 1581 de 2012 sobre protección de datos personales, garantizando el uso adecuado y seguro de la información biométrica para evitar la suplantación de identidad y otros delitos. Ejemplo real de suplantación de identidad evitada con biometría Una entidad financiera en Colombia detectó un intento de suplantación de identidad cuando un individuo intentó abrir una cuenta bancaria con documentos falsificados. Gracias a un operador biométrico, se verificó que sus huellas dactilares no coincidían con las del verdadero titular. Esto permitió bloquear la transacción y evitar una pérdida financiera considerable. Conclusión La suplantación de identidad sigue siendo una amenaza latente para las empresas en Colombia. La implementación de operadores biométricos es una estrategia clave para mitigar este riesgo y proteger la información de clientes y colaboradores. A medida que la tecnología biométrica evoluciona, se vuelve un aliado indispensable en la lucha contra la suplantación de identidad.

¿Cómo identificar señales de alerta temprana de fraude en empresas? La suplantación de identidad es un problema creciente que afecta a empresas de todos los sectores. Este tipo de fraude ocurre cuando un tercero utiliza información falsa o robada para hacerse pasar por alguien más, obteniendo acceso no autorizado a sistemas, dinero o datos confidenciales. La suplantación de identidad representa un riesgo significativo para la seguridad financiera y operativa de cualquier organización. Detectar a tiempo los indicios de suplantación de identidad es fundamental para evitar pérdidas económicas, sanciones legales y daños en la reputación empresarial. ¿Por qué es clave identificar la suplantación de identidad? El impacto de la suplantación de identidad en las empresas puede ser devastador. Un solo caso de suplantación de identidad puede comprometer la seguridad de datos, provocar el robo de fondos y generar conflictos legales. Las empresas deben estar preparadas para detectar señales tempranas de suplantación de identidad y evitar que los estafadores logren sus objetivos. Principales señales de alerta de suplantación de identidad La suplantación de identidad puede manifestarse de diversas formas dentro de una empresa. Detectar las señales de alerta permite mitigar riesgos y responder de manera oportuna ante intentos de fraude. Actividades financieras inusuales Uno de los signos más evidentes de suplantación de identidad es la aparición de transacciones sospechosas o cambios repentinos en información financiera. Algunos indicios incluyen: Transferencias a cuentas desconocidas. Modificación de datos bancarios sin una verificación oficial. Pagos a proveedores inexistentes, relacionados con suplantación de identidad. Aumento en la cantidad de solicitudes de reembolso o cambios de facturación no justificados. Correos electrónicos y llamadas fraudulentas Los delincuentes que cometen suplantación de identidad utilizan tácticas como correos electrónicos y llamadas fraudulentas para engañar a empleados. Algunas señales clave incluyen: Solicitudes urgentes de pagos sin documentación de respaldo. Instrucciones de cambios bancarios enviadas desde direcciones de correo sospechosas. Mensajes que contienen errores gramaticales o estructuras poco comunes, lo que sugiere suplantación de identidad. Accesos sospechosos a sistemas internos La suplantación de identidad suele estar relacionada con accesos no autorizados a sistemas corporativos. Algunas señales de alerta incluyen: Intentos reiterados de ingreso fallidos. Accesos desde ubicaciones desconocidas o dispositivos no registrados. Cambios en permisos de usuario sin justificación clara, lo que puede ser un indicio de suplantación de identidad. Reclamos de clientes y proveedores sobre interacciones fraudulentas Si proveedores o clientes reportan haber recibido solicitudes inusuales en nombre de la empresa, es probable que haya un intento de suplantación de identidad en curso. Algunos ejemplos incluyen: Clientes que reciben facturas falsas. Proveedores que informan cambios en órdenes de pago que nunca solicitaron. Intentos de desviar pagos a cuentas fraudulentas mediante suplantación de identidad. Documentos alterados o inconsistentes La falsificación de documentos es una táctica común en la suplantación de identidad. Las empresas deben estar alertas ante: Diferencias en nombres, direcciones o firmas en documentos oficiales. Identificaciones con datos inconsistentes o manipulaciones evidentes. Facturas o contratos con errores en la información de contacto. ¿Cómo protegerse de la suplantación de identidad? Para minimizar el riesgo de suplantación de identidad, las empresas deben implementar estrategias de prevención efectivas. Algunas acciones clave incluyen: Verificación de identidad reforzada: Implementar autenticación en dos pasos en accesos y transacciones para evitar la suplantación de identidad. Políticas de seguridad claras: Establecer normas estrictas para la gestión de pagos y cambios de datos bancarios, reduciendo la posibilidad de suplantación de identidad. Monitoreo continuo: Aplicar herramientas de inteligencia artificial para detectar patrones inusuales asociados a suplantación de identidad. Capacitación a empleados: Formar a los colaboradores sobre riesgos y estrategias para evitar la suplantación de identidad. Protección de datos sensibles: Utilizar cifrado y acceso restringido para prevenir la exposición de información que facilite la suplantación de identidad. ¿Cómo puede afectar la suplantación de identidad a mi empresa? La suplantación de identidad puede provocar pérdidas económicas, daño reputacional y problemas legales. También puede comprometer la seguridad de los datos y generar desconfianza entre clientes y proveedores. ¿Cuáles son los métodos más comunes de suplantación de identidad? Los métodos más comunes incluyen correos electrónicos fraudulentos (phishing), llamadas falsas, falsificación de documentos y accesos no autorizados a sistemas internos. ¿Qué debo hacer si sospecho que mi empresa está siendo víctima de suplantación de identidad? Debes notificar de inmediato a los responsables de seguridad, bloquear accesos sospechosos y contactar a la entidad bancaria o proveedor afectado. También es recomendable realizar una auditoría para detectar vulnerabilidades. ¿Cómo se puede prevenir la suplantación de identidad en empleados? Capacitando a los colaboradores en ciberseguridad, estableciendo controles de acceso, implementando autenticación en dos pasos y supervisando transacciones sospechosas. ¿Es obligatorio para las empresas implementar medidas contra la suplantación de identidad? Si bien no todas las industrias tienen regulaciones específicas, implementar medidas de prevención es fundamental para proteger los activos de la empresa y cumplir con normativas de seguridad. Conclusión La suplantación de identidad representa un riesgo real para las empresas. Detectar señales de alerta tempranas es clave para prevenir fraudes y evitar pérdidas económicas. Las organizaciones deben fortalecer sus controles internos, educar a sus empleados y utilizar tecnología avanzada para reducir las probabilidades de suplantación de identidad. Al mantenerse vigilantes y aplicar medidas de protección efectivas, las empresas pueden minimizar los riesgos asociados a la suplantación de identidad y garantizar la seguridad de sus operaciones.

En la era digital, la Identidad se ha convertido en un activo invaluable para las empresas. La protección de la Identidad y la privacidad de los datos personales son fundamentales para mantener la confianza de clientes y socios. Una tecnología que ha ganado protagonismo en este ámbito es el blockchain, conocida por su seguridad y transparencia. Sin embargo, surge la pregunta: ¿puede el blockchain garantizar la privacidad y proteger la Identidad en el marco del hábeas data? ¿Qué es blockchain? Blockchain es una tecnología de registro distribuido que permite almacenar datos de manera segura, transparente y descentralizada. Consiste en una cadena de bloques donde cada bloque contiene información cifrada que, una vez agregada a la cadena, no puede ser modificada ni eliminada. Esta característica hace que blockchain sea una solución confiable para la protección de la Identidad, ya que evita la manipulación de datos y reduce el riesgo de fraude. Blockchain puede utilizarse para gestionar la Identidad digital de personas y empresas, garantizando que solo los propietarios de la información tengan control sobre ella. Esto ayuda a prevenir el robo de Identidad, mejorar la seguridad en transacciones y optimizar procesos de verificación de datos. ¿Qué es hábeas data? El hábeas data es un derecho fundamental que garantiza a las personas el control sobre su información personal. En Colombia, este derecho está protegido por la Ley 1581 de 2012, que regula el tratamiento de datos personales y establece los principios de seguridad, confidencialidad y acceso a la información.El objetivo del hábeas data es permitir que los ciudadanos conozcan, actualicen y rectifiquen sus datos personales en bases de datos públicas y privadas. Esto se relaciona directamente con la Identidad, ya que garantiza que la información de cada persona esté protegida y utilizada de manera adecuada por las empresas. Entendiendo el blockchain y su relación con la Identidad El blockchain es una tecnología de registro distribuido que almacena información en bloques enlazados de manera secuencial y segura. Cada bloque contiene un conjunto de transacciones o datos que, una vez validados y añadidos a la cadena, son inmutables. Esta estructura descentralizada y transparente ofrece ventajas en términos de seguridad y veracidad de la información.En cuanto a la Identidad, el blockchain permite la creación de sistemas de Identidad digital donde los individuos tienen control sobre sus datos personales. A través de mecanismos criptográficos, es posible verificar la Identidad sin necesidad de intermediarios, reduciendo el riesgo de fraude y mejorando la eficiencia en procesos de autenticación.Las empresas pueden aprovechar blockchain para proteger la Identidad de sus clientes y empleados mediante credenciales verificables, evitando el robo de Identidad y garantizando la seguridad de la información. Sin embargo, el mal uso de esta tecnología también podría exponer la Identidad de los usuarios si no se implementan controles adecuados. Desafíos del blockchain en la protección de la Identidad y la privacidad A pesar de sus beneficios, el blockchain presenta desafíos en términos de privacidad y protección de la Identidad. La naturaleza inmutable de la cadena dificulta la eliminación de datos personales, lo que puede entrar en conflicto con regulaciones como el derecho al olvido establecido en el Reglamento General de Protección de Datos (GDPR) de la Unión Europea y la normativa colombiana de hábeas data.Además, aunque las transacciones en una blockchain pública son seudónimas, es posible que, mediante técnicas de análisis, se pueda vincular una Identidad real a una dirección específica, comprometiendo la privacidad del individuo. Este riesgo es especialmente relevante en blockchains públicas donde la información es accesible para cualquier participante.Las empresas deben ser cuidadosas al almacenar información relacionada con la Identidad en blockchain, asegurándose de que cumplen con las regulaciones y protegen los datos sensibles de sus clientes. La aplicación de soluciones como blockchains privadas o mecanismos de cifrado avanzado pueden mitigar estos riesgos. Ejemplo simplificado: Aplicación de blockchain en el sector salud Imaginemos una empresa del sector salud que implementa un sistema basado en blockchain para gestionar las historias clínicas de sus pacientes. Cada paciente tiene una Identidad digital única que le permite acceder y compartir su información médica de manera segura con diferentes proveedores de salud. El uso de blockchain garantiza que los datos sean inmutables y que solo personas autorizadas puedan acceder a ellos. Sin embargo, si un paciente decide ejercer su derecho al olvido y solicita la eliminación de su información, la naturaleza inmutable del blockchain presenta un desafío. Para abordar este problema, la empresa podría optar por almacenar los datos sensibles fuera de la cadena (off-chain) y utilizar el blockchain para gestionar los permisos de acceso y mantener un registro de auditoría. De esta manera, al eliminar los datos off-chain, se respeta la solicitud del paciente sin comprometer la integridad del sistema. Te puede interesar: ¿Cómo implementar una política de privacidad efectiva? Preguntas frecuentes sobre blockchain y la protección de la Identidad ¿Blockchain es completamente seguro para la protección de la Identidad? Blockchain ofrece altos niveles de seguridad, pero su implementación debe estar acompañada de buenas prácticas para proteger la Identidad, como el cifrado de datos y controles de acceso. ¿Es posible borrar una Identidad en blockchain? No directamente, debido a su naturaleza inmutable. Sin embargo, se pueden aplicar soluciones off-chain para eliminar datos personales y preservar el derecho al olvido. ¿Las empresas pueden almacenar cualquier tipo de datos de Identidad en blockchain? No. Deben cumplir con regulaciones de protección de datos como la Ley 1581 de 2012 en Colombia y evaluar los riesgos antes de almacenar información en la cadena. ¿Cómo pueden las empresas evitar el robo de Identidad con blockchain? Implementando sistemas de verificación descentralizados y utilizando blockchain para gestionar credenciales digitales de forma segura. ¿Qué ventajas tiene la Identidad digital basada en blockchain frente a los métodos tradicionales? Mayor control por parte del usuario, reducción del fraude, mayor transparencia y mejor protección de datos personales. Conclusión El blockchain ofrece oportunidades significativas para mejorar la seguridad y gestión de la Identidad en entornos digitales. Sin embargo, garantizar la privacidad y cumplir con las regulaciones de protección de datos requiere una implementación cuidadosa y el desarrollo de soluciones híbridas que combinen lo mejor de las tecnologías on-chain y off-chain. Las empresas deben evaluar detenidamente cómo integran el blockchain en sus operaciones para asegurar que la Identidad de sus clientes y socios esté protegida, cumpliendo con el marco legal vigente y manteniendo la confianza en la era digital.

¿Para qué sirve la política de privacidad en las empresas? Una política de privacidad bien estructurada cumple varias funciones esenciales: Protege la Identidad: Resguarda la Identidad y la información personal de clientes, empleados y proveedores. La Identidad es un derecho fundamental, y su protección debe ser una prioridad corporativa. Cumple con normativas: Permite a la empresa alinearse con leyes nacionales e internacionales de protección de datos, asegurando que la Identidad de cada individuo esté resguardada. La Identidad digital es una de las principales preocupaciones regulatorias en la actualidad. Fomenta la confianza: Brinda transparencia sobre el uso de los datos y fortalece la relación con los usuarios, quienes pueden confiar en que su Identidad no será vulnerada. Reduce riesgos legales: Evita sanciones por mal manejo de información y protege la Identidad empresarial y de los clientes. La Identidad corporativa también es un elemento esencial que debe ser protegido mediante estrictas políticas de seguridad. Pasos para implementar una política de privacidad efectiva Identificar los datos recopilados La empresa debe determinar qué datos recopila, cómo los almacena y quién tiene acceso a ellos. Esto es clave para proteger la Identidad de los titulares de la información y evitar cualquier tipo de filtración de la Identidad. La Identidad de cada usuario debe ser custodiada con los más altos estándares de seguridad. Definir el uso de los datos Es fundamental especificar con claridad para qué se utilizará la información recolectada, garantizando que el manejo de la Identidad de los clientes sea transparente y seguro. La Identidad de cada persona debe ser tratada con total respeto y de acuerdo con los lineamientos establecidos. Obtener consentimiento Toda empresa debe contar con mecanismos para obtener el consentimiento de los titulares de la información, asegurando que la Identidad de cada persona sea utilizada de manera responsable y dentro de los límites legales.Establecer medidas de seguridad Implementar controles de seguridad protege la Identidad y previene filtraciones o accesos no autorizados. Se deben aplicar encriptación, accesos restringidos y auditorías periódicas para garantizar la protección de la Identidad. La Identidad digital debe estar protegida con tecnologías de vanguardia. Capacitar al personal Todo el equipo debe estar informado sobre la importancia de la protección de la Identidad y el cumplimiento de la política de privacidad para evitar errores en la gestión de la Identidad de los clientes. La Identidad debe ser tratada con precaución y responsabilidad en todos los niveles de la empresa. Actualizar periódicamente la política Las regulaciones cambian y las amenazas evolucionan, por lo que la política de privacidad debe revisarse regularmente para seguir garantizando la protección de la Identidad. Te podría interesar: Soluciones para detectar el fraude en tu empresa Conclusión Una política de privacidad bien implementada protege la Identidad de los usuarios y fortalece la confianza en la empresa. Cumplir con regulaciones y adoptar buenas prácticas en el manejo de datos no solo evita sanciones, sino que también convierte a la organización en un referente de seguridad. La protección de la Identidad debe ser una prioridad en la estrategia empresarial, garantizando que la información sea tratada con responsabilidad y transparencia. La Identidad de cada usuario es un activo que debe ser resguardado con total compromiso y seriedad, asegurando que la Identidad permanezca segura en todo momento. La Identidad digital representa el presente y el futuro de la seguridad informática, y su protección debe ser una de las principales preocupaciones de cualquier organización responsable.

La suplantación de identidad es uno de los riesgos más graves a los que se enfrentan las pequeñas y medianas empresas (PYMES) en la era digital. A medida que las empresas crecen y se digitalizan, la amenaza de ataques cibernéticos, incluido el robo de identidad, se ha incrementado considerablemente. Las PYMES son a menudo más vulnerables que las grandes corporaciones debido a la falta de recursos para implementar medidas de seguridad robustas. La suplantación de identidad no solo puede resultar en pérdidas económicas, sino que también pone en peligro la identidad de la empresa y su relación con los clientes. La protección de la identidad es clave para evitar fraudes. La identidad digital de las PYMES es un recurso valioso que debe ser resguardado con tecnologías de identidad seguras. ¿Qué es la suplantación de identidad y cómo afecta a las PYMES? La suplantación de identidad ocurre cuando una persona o entidad se hace pasar por otra, utilizando su identidad personal o corporativa de manera fraudulenta. En el ámbito de las PYMES, esto puede suceder de diversas formas: a través del robo de identidad en credenciales de acceso a sistemas digitales, la creación de documentos falsificados que representan a la empresa o la imitación de comunicaciones oficiales, como correos electrónicos, con el fin de engañar a empleados o clientes. El fortalecimiento de la identidad corporativa ayuda a minimizar estos riesgos. Proteger la identidad empresarial es esencial para evitar ser víctima de fraude de identidad. Conoce las soluciones de DataCrédito enfocadas en validación de identidad Suplantación de identidad en la era digital La era digital ha traído consigo innumerables beneficios para las PYMES, pero también ha facilitado el aumento de la suplantación de identidad. Los ciberdelincuentes han desarrollado técnicas avanzadas para apropiarse de la identidad de empresas y usuarios, desde el uso de programa malicioso hasta ataques de phishing altamente sofisticados. La protección de la identidad en línea es más importante que nunca, ya que una sola brecha de seguridad puede tener consecuencias devastadoras para la identidad de una PYME. Las consecuencias de la suplantación de identidad son múltiples y pueden ser devastadoras para una PYME. Los efectos negativos incluyen: Pérdidas financieras: El fraude generado por la suplantación de identidad puede generar grandes pérdidas económicas para la empresa. Daño a la reputación: La confianza en la identidad de la marca puede verse afectada si los clientes y proveedores consideran que la empresa no protege adecuadamente su identidad. Pérdida de clientes: La inseguridad en los procesos de identidad puede llevar a que los clientes decidan cambiar de proveedor o servicio. Riesgos legales: La empresa podría enfrentar problemas legales si se realizan fraudes a su nombre por falta de control en la identidad. Interrupción operativa: Un ataque de suplantación de identidad puede interrumpir las actividades comerciales, afectando la productividad. Acceso indebido a información sensible: El robo de identidad puede derivar en el uso indebido de datos de identidad de clientes y proveedores. Sanciones y multas: Dependiendo de la legislación vigente, una empresa que no proteja adecuadamente su identidad podría ser sancionada. Aprende con un caso real sobre suplantación de identidad en una PYME Una PYME colombiana del sector textil recibió un correo electrónico supuestamente enviado por uno de sus principales proveedores. En el mensaje se indicaba un cambio en los datos bancarios para realizar el pago de una factura pendiente. El departamento financiero, sin sospechar de la suplantación de identidad, realizó la transferencia a la nueva cuenta. Días después, el proveedor verdadero se comunicó reclamando el pago, y fue entonces cuando la empresa descubrió que había sido víctima de un fraude de identidad. El impacto fue significativo: la empresa perdió una suma importante de dinero, su relación con el proveedor se vio afectada y tuvo que fortalecer sus protocolos de verificación de identidad. Este caso demuestra cómo la suplantación de identidad puede comprometer la estabilidad financiera y operativa de una PYME si no se toman las precauciones necesarias. La identidad de una empresa debe ser protegida con tecnologías avanzadas de identidad. Preguntas frecuentes sobre la suplantación de identidad en PYMES ¿Cómo puedo proteger la identidad de mi empresa?Implementando autenticación multifactor, capacitando al personal en seguridad de identidad y utilizando tecnologías de verificación de identidad. ¿Qué debo hacer si mi PYME es víctima de suplantación de identidad?Reportar el fraude a las autoridades, contactar a la entidad bancaria y reforzar los controles de seguridad de identidad. ¿Cuáles son las señales de advertencia de una suplantación de identidad?Correos sospechosos, cambios inesperados en datos de proveedores y solicitudes de acceso inusuales a sistemas de identidad. Conclusión Proteger la identidad en la era digital es una necesidad imperante para las PYMES. Implementar estrategias de seguridad, educar a los empleados y usar tecnologías especializadas permitirá a las empresas reducir significativamente el riesgo de suplantación de identidad. La identidad es un activo valioso, y su protección debe ser una prioridad para garantizar la continuidad y credibilidad del negocio. La identidad digital no solo salvaguarda la información de la empresa, sino también la confianza de sus clientes y proveedores. Con medidas adecuadas de protección de identidad, las PYMES pueden evitar ser víctimas de fraude de identidad y operar con seguridad en el mundo digital.

Cultura empresarial y fraudes bancarios: ¿Cómo mejorar la colaboración entre bancos y empresas? En un entorno empresarial cada vez más globalizado y digitalizado, la seguridad financiera se ha convertido en un tema crucial para las empresas. La creciente amenaza de fraudes bancarios pone en evidencia la importancia de una cultura empresarial sólida, que promueva la prevención, la transparencia y la colaboración activa entre los bancos y las organizaciones. Las consecuencias de un fraude no solo afectan la estabilidad financiera de una empresa, sino también su reputación y la confianza de sus socios comerciales. Es fundamental, por lo tanto, entender cómo mejorar la relación entre las instituciones financieras y las empresas para prevenir estos riesgos asociados al fraude. ¿Qué es el fraude empresarial? El fraude empresarial es cualquier acto intencional de engaño cometido por individuos o grupos dentro o fuera de una organización con el objetivo de obtener un beneficio económico o personal indebido. Este tipo de fraude puede afectar gravemente la estabilidad financiera de una empresa, así como su reputación y la confianza de sus clientes y socios comerciales. En Colombia, las modalidades de fraude empresarial son diversas y evolucionan constantemente, lo que requiere una vigilancia continua y estrategias de prevención efectivas. Modalidades de fraude empresarial más comunes en Colombia: Fraude contable: Manipulación de registros financieros para ocultar pérdidas, inflar ganancias o desviar fondos. Fraude por corrupción: Incluye sobornos, conflictos de interés y pagos ilegales para obtener ventajas comerciales indebidas. Fraude cibernético: Ataques informáticos, phishing, malware y robo de datos para acceder a información confidencial y recursos financieros. Fraude en la nómina: Inclusión de empleados fantasma, manipulación de horas trabajadas o alteración de salarios para desviar fondos. Fraude en adquisiciones y contratos: Manipulación de procesos de licitación, acuerdos colusorios y pagos por servicios no prestados. Fraude interno: Cometido por empleados o directivos que abusan de su posición para beneficio personal, como malversación de fondos o robo de activos. Fraude en identidad: Suplantación de identidad para realizar transacciones no autorizadas o acceder a beneficios indebidos. La importancia de una cultura empresarial de prevención del fraude El fraude bancario es un fenómeno que ha ido en aumento en los últimos años debido a la digitalización de las transacciones y el acceso más fácil a la información sensible. Para prevenir el fraude, es vital que las empresas desarrollen una cultura organizacional centrada en la seguridad y la ética. Esto implica adoptar medidas preventivas dentro de la empresa, educar a los empleados sobre las amenazas más comunes de fraude y garantizar que todos los procesos bancarios se realicen bajo protocolos estrictos de seguridad para evitar cualquier tipo de fraude. La cultura empresarial debe fomentar la importancia de la transparencia y la colaboración entre todos los actores involucrados en las operaciones financieras. Las empresas deben invertir en la capacitación de sus equipos para detectar señales de alerta relacionadas con fraudes bancarios, además de contar con protocolos claros para la denuncia de cualquier actividad sospechosa de fraude. En este sentido, la colaboración con los bancos es esencial, ya que las entidades financieras juegan un rol crucial en la protección contra los fraudes. Al trabajar conjuntamente, se pueden implementar medidas más efectivas y, en consecuencia, reducir el riesgo de que ocurran fraudes. ¿Buscas soluciones para prevenir y detectar el fraude en tu compañía? Clic aquí Análisis de riesgo financiero y su papel en la prevención del fraude El análisis de riesgo financiero es una herramienta fundamental para identificar y mitigar posibles amenazas de fraude en las operaciones empresariales. Este análisis permite evaluar la vulnerabilidad de una organización frente a distintos tipos de fraudes, tanto internos como externos. A través de la recopilación y el análisis de datos financieros, las empresas pueden detectar patrones inusuales que podrían indicar la presencia de fraude. El uso de modelos de análisis predictivo, combinados con tecnologías de inteligencia artificial, facilita la identificación temprana de posibles fraudes. Estos modelos permiten evaluar el riesgo financiero en tiempo real, lo que ayuda a las empresas a tomar decisiones informadas para protegerse contra el fraude. La integración de estas herramientas en la gestión empresarial contribuye significativamente a la creación de un entorno más seguro y resiliente frente al fraude. Modelos de prevención contra el fraude Para combatir el fraude de manera efectiva, las empresas y los bancos deben implementar modelos de prevención sólidos que aborden tanto el fraude externo como el fraude interno. Entre los modelos más efectivos se encuentran: Sistemas de monitoreo en tiempo real: Permiten identificar transacciones sospechosas de fraude de forma inmediata, lo que facilita la respuesta rápida ante posibles incidentes de fraude. Evaluación continua de riesgos: Consiste en revisar y actualizar regularmente las políticas y procedimientos de seguridad para adaptarse a las nuevas tendencias de fraude. Capacitación y concienciación del personal: La formación constante de los empleados sobre las tácticas de fraude más comunes y emergentes es clave para fortalecer la defensa contra el fraude. Protocolos de respuesta ante incidentes de fraude: Contar con planes de acción bien definidos para gestionar situaciones de fraude minimiza el impacto financiero y reputacional. Tendencias de fraude bancario El fraude bancario evoluciona constantemente, adaptándose a los cambios tecnológicos y a los nuevos comportamientos del consumidor. Algunas de las tendencias más relevantes en fraudes bancarios incluyen: Fraude por ingeniería social: Técnicas como el phishing y el vishing se utilizan para engañar a las víctimas y obtener información confidencial, lo que facilita la comisión de fraudes. Fraude en pagos digitales: Con el aumento de las transacciones en línea, los fraudes relacionados con el comercio electrónico y las aplicaciones de pago móvil se han incrementado. Fraude mediante suplantación de identidad: Los delincuentes utilizan datos personales robados para acceder a cuentas bancarias y realizar transacciones fraudulentas. Fraude interno: Empleados deshonestos pueden aprovechar su acceso a sistemas internos para cometer fraudes financieros, lo que subraya la necesidad de controles internos robustos. Podría interesarte también: Soluciones de DataCrédito Experian para cumplir con la normativa SARLAFT Preguntas frecuentes sobre fraudes bancarios ¿Cómo puedo identificar un intento de fraude bancario? Un intento de fraude bancario puede identificarse mediante señales de alerta como solicitudes inusuales de información confidencial, correos electrónicos sospechosos o transacciones no autorizadas. ¿Qué debo hacer si sospecho de un fraude bancario? Debe reportarlo de inmediato a su banco y seguir los protocolos internos de su empresa para la gestión de incidentes de fraude. ¿Cómo afecta el fraude bancario a la reputación de una empresa? El fraude bancario puede dañar la confianza de los clientes y socios comerciales, afectando la credibilidad y la imagen de la empresa en el mercado. ¿Es el fraude interno más peligroso que el fraude externo? Ambos tipos de fraude representan riesgos significativos. El fraude interno puede ser más difícil de detectar debido al acceso privilegiado de los empleados. ¿Qué tecnologías ayudan a prevenir el fraude bancario? Tecnologías como la inteligencia artificial, el análisis de big data y los sistemas de monitoreo en tiempo real son herramientas clave para prevenir el fraude. ¿Cómo mejorar la colaboración? Para prevenir fraudes y mejorar la colaboración entre bancos y empresas, es necesario que ambas partes trabajen en la creación de un entorno de confianza. Algunas estrategias incluyen: Capacitación continua: Los empleados de las empresas deben ser capacitados regularmente en la identificación de fraudes, especialmente en lo relacionado con el fraude bancario. Los bancos pueden ofrecer formación y talleres para garantizar que las empresas estén siempre informadas sobre las últimas amenazas de fraude. Uso de tecnologías avanzadas: La implementación de tecnologías de monitoreo, como el análisis de patrones de transacciones y la inteligencia artificial, puede ayudar a detectar comportamientos sospechosos en tiempo real. Las empresas deben estar abiertas a adoptar estas soluciones y trabajar de la mano con los bancos para garantizar una mayor protección contra los fraudes. Establecimiento de protocolos claros: Tanto los bancos como las empresas deben establecer protocolos claros para la denuncia de fraudes y la gestión de incidentes. Estos protocolos deben incluir la identificación de señales de alerta, los pasos a seguir en caso de sospecha de fraude y la comunicación efectiva entre las partes involucradas para frenar el fraude de manera temprana. Fortalecer la comunicación: Una comunicación fluida y constante entre los bancos y las empresas es esencial para detectar a tiempo cualquier amenaza de fraude. Las empresas deben sentirse cómodas al informar a sus bancos sobre posibles riesgos de fraude, y viceversa. La confianza mutua es clave para prevenir fraudes. Conclusión El fraude bancario es una amenaza que afecta tanto a bancos como a empresas, pero a través de una cultura empresarial centrada en la prevención y la colaboración activa entre ambos actores, es posible mitigar los riesgos. La adopción de tecnologías avanzadas, la capacitación continua de los empleados y el establecimiento de protocolos claros son pasos esenciales para protegerse de los fraudes. En última instancia, la prevención del fraude no debe ser vista como una responsabilidad exclusiva de los bancos o las empresas, sino como un esfuerzo conjunto que requiere cooperación, confianza y un compromiso mutuo con la seguridad financiera. A través de este enfoque colaborativo, las empresas podrán proteger mejor sus recursos y fortalecer su posición en el mercado, reduciendo significativamente los riesgos asociados con el fraude. Solo con una cultura empresarial sólida de prevención del fraude, las empresas y los bancos podrán enfrentar juntos los desafíos de los fraudes bancarios y garantizar un futuro más seguro para todos.

En un mundo digital cada vez más interconectado, las amenazas a la seguridad de las empresas están a la orden del día. La suplantación de identidad es una de las tácticas más comunes y peligrosas que los ciberdelincuentes emplean para acceder a información confidencial, realizar fraudes financieros o dañar la reputación de una marca. La prevención de este tipo de ataques no solo depende de las tecnologías avanzadas, sino también de la capacitación constante de los colaboradores de una organización. La educación en ciberseguridad es, sin duda, una de las mejores defensas que las empresas pueden adoptar para protegerse contra la suplantación de identidad. 1. La suplantación de identidad: un riesgo real La suplantación de identidad ocurre cuando un atacante se hace pasar por una persona, entidad o sistema legítimo con el fin de obtener acceso no autorizado a recursos o datos sensibles. En el ámbito empresarial, los delincuentes suelen aprovecharse de las brechas en las prácticas de seguridad digital, como contraseñas débiles, phishing o ingeniería social, para engañar a los empleados y obtener información privilegiada. 2. La educación en ciberseguridad como pilar fundamental Uno de los métodos más efectivos para reducir el riesgo de suplantación de identidad es educar a los empleados sobre las mejores prácticas en ciberseguridad. Los colaboradores son, en muchos casos, el eslabón más débil en la cadena de seguridad. Sin embargo, con la formación adecuada, pueden convertirse en la primera línea de defensa contra los ataques.Algunas de las prácticas más importantes incluyen: Reconocimiento de correos electrónicos fraudulentos: Formar a los empleados para identificar señales de phishing y otros intentos de suplantación de identidad. Estos pueden incluir errores ortográficos, enlaces sospechosos o direcciones de correo inusuales. Gestión segura de contraseñas: Instruir a los empleados sobre la importancia de crear contraseñas fuertes y únicas para cada plataforma, y fomentar el uso de herramientas de gestión de contraseñas. Autenticación Multifactorial (MFA): Promover el uso de autenticación multifactorial, que añade una capa adicional de seguridad al requerir que los usuarios verifiquen su identidad mediante un segundo factor, como un código SMS o una aplicación de autenticación. 3. Cultura de seguridad en la empresa Más allá de la formación puntual, la creación de una cultura organizacional centrada en la ciberseguridad es esencial. Esto implica que la seguridad debe ser vista como responsabilidad de todos, desde los altos ejecutivos hasta el personal de soporte. Fomentar una cultura proactiva de protección digital reduce la probabilidad de que los empleados caigan en trampas diseñadas para suplantar identidades o comprometer sistemas internos.Las empresas deben establecer políticas claras, proporcionar recursos educativos y realizar simulacros de phishing o suplantación de identidad para medir la preparación del personal. De igual forma, debe fomentarse la comunicación abierta, para que los empleados se sientan cómodos informando sobre posibles incidentes de seguridad. 4. Tecnología y educación: un enfoque integral La educación en ciberseguridad no debe ser vista como una solución aislada, sino como parte de un enfoque integral de seguridad. Las tecnologías de protección, como los sistemas de detección de intrusiones, el software de filtrado de correos electrónicos y las soluciones de monitoreo de red, deben complementarse con la formación continua de los empleados. Solo de esta manera se puede construir una defensa sólida contra las amenazas de suplantación de identidad.Además, la adopción de herramientas tecnológicas que faciliten la gestión de la seguridad, como plataformas de formación continua y simuladores de ataques, permite a las empresas mantener a su personal actualizado y alerta frente a nuevas tácticas de suplantación. Conoce nuestras soluciones para prevenir el fraude Conclusión En el entorno digital actual, la suplantación de identidad es una amenaza real y creciente para las empresas colombianas. Sin embargo, la educación en ciberseguridad puede ser la herramienta más poderosa para mitigar este riesgo. Invertir en la formación de los empleados, promover una cultura de seguridad organizacional y complementar estas prácticas con tecnologías de protección adecuadas son pasos clave para proteger la integridad de los datos corporativos y evitar que los ciberdelincuentes se aprovechen de las vulnerabilidades humanas.

- Financiero, telecomunicaciones y grandes empresas

- Financiero, telecomunicaciones y grandes empresas

- Financiero, telecomunicaciones y grandes empresas

- Originación de crédito

- Soluciones para gestión del portafolio

- Soluciones de fraude e identidad

- Consultoría y analytics

- Centro de ayuda

- Preguntas frecuentes

- Gestión de reclamos

- Centros de experiencia