Fraude y Validación de Identidad

¿Por qué implementar eKYC impulsa la transformación digital en tu empresa? En un entorno empresarial que evoluciona a gran velocidad, la capacidad de adaptarse al cambio y adoptar soluciones digitales marca la diferencia entre una empresa competitiva y una que queda rezagada. Una de las herramientas clave en este proceso es el eKYC (electronic Know Your Customer), que permite a las organizaciones verificar identidades de manera digital, segura y eficiente. El eKYC va más allá de una simple tecnología de autenticación. Se trata de un componente esencial en la estrategia de transformación digital, especialmente para las empresas que manejan grandes volúmenes de clientes, transacciones o requieren cumplir con regulaciones estrictas. Su implementación tiene un impacto directo en la eficiencia operativa, la seguridad, la experiencia del cliente y la escalabilidad del negocio. eKYC como pilar de la modernización empresarial Implementar eKYC permite digitalizar procesos tradicionalmente manuales, eliminando la necesidad de gestión documental física, visitas presenciales o verificaciones por terceros. Esto no solo reduce tiempos y costos, sino que habilita a las empresas para operar de forma más ágil y segura en entornos digitales. Por ejemplo, en el proceso de vinculación de un nuevo cliente, eKYC automatiza la captura, verificación y validación de identidad en cuestión de minutos. Esta automatización permite que los equipos comerciales o de riesgo se concentren en tareas de análisis y toma de decisiones, reduciendo la carga operativa. Ventajas operativas de implementar eKYC Reducción de tiempos en onboarding Una de las principales ventajas del eKYC es su capacidad para agilizar la vinculación de nuevos clientes. Lo que antes tomaba días o incluso semanas, hoy puede resolverse en minutos, sin sacrificar la seguridad ni el cumplimiento normativo. Disminución de errores y costos operativos Al automatizar procesos, se reducen los errores humanos, se estandarizan procedimientos y se optimizan recursos. Esto permite operar con mayor precisión y menor carga operativa. Escalabilidad sin crecimiento estructural Gracias a la eficiencia del eKYC, las empresas pueden escalar operaciones sin necesidad de ampliar sus equipos o infraestructura. Esto es especialmente valioso en entornos empresariales de rápido crecimiento. Aplicación en todo el ciclo de cliente El eKYC no solo es útil en la vinculación inicial. También es clave en etapas como la gestión de cartera, actualización de datos, monitoreo de riesgos, procesos de cobranza y prevención del fraude. Diseño de flujos centrados en el usuario Una implementación efectiva de eKYC debe considerar la experiencia del usuario. Los flujos deben ser intuitivos, accesibles desde cualquier dispositivo y adaptarse a las particularidades de cada segmento de cliente. Esto aumenta la tasa de finalización del proceso y mejora la percepción de la marca. Algunas buenas prácticas incluyen: Probar diferentes versiones del flujo de validación con usuarios reales. Evaluar el rendimiento en distintos navegadores, dispositivos y velocidades de conexión. Utilizar documentos y casos reales en las pruebas. Ajustar el flujo en tiempo real según la retroalimentación. Empresas como Jumio recomiendan probar los flujos de eKYC en escenarios reales para garantizar su efectividad. Las pruebas deben incluir variaciones en condiciones de luz, documentos dañados o parcialmente visibles, idiomas, regiones y configuraciones técnicas. Seguridad reforzada con señales de riesgo Uno de los diferenciales del eKYC es su capacidad para incorporar señales de riesgo en la toma de decisiones. Estas señales incluyen patrones de comportamiento sospechosos, geolocalización, inconsistencias entre los datos proporcionados y los metadatos capturados, cambios de IP inusuales, entre otros. Estas herramientas permiten que las empresas anticipen posibles fraudes o alertas críticas. Además, permiten configurar reglas específicas para bloquear, escalar o marcar procesos según el perfil del cliente o la sensibilidad del producto o servicio que se está contratando. La detección temprana de riesgos es fundamental en entornos donde se manejan activos financieros, datos sensibles o relaciones de largo plazo. Por eso, el eKYC no solo protege a la empresa, sino también al cliente final. Cumplimiento normativo y auditorías efectivas El cumplimiento regulatorio es una de las prioridades para cualquier organización. Las plataformas eKYC permiten configurar procesos que estén alineados con las leyes locales e internacionales, como las normas de Prevención de Lavado de Activos y Financiación del Terrorismo (PLAF/FT), GDPR o las exigencias de entes supervisores nacionales. La posibilidad de realizar auditorías periódicas, generar reportes automáticos y mantener trazabilidad de cada acción en el proceso brinda tranquilidad a los equipos de cumplimiento y legales. Además, permite responder de forma ágil ante requerimientos regulatorios o investigaciones internas. Flexibilidad para distintos niveles de riesgo No todos los clientes ni productos requieren el mismo nivel de validación. Por eso, el eKYC permite configurar flujos diferentes según el riesgo asociado. Para productos de bajo riesgo, puede utilizarse un modelo completamente automatizado. Para casos más complejos o sensibles, se puede optar por modelos híbridos, que combinan automatización con revisión humana. Esta flexibilidad garantiza un equilibrio entre eficiencia y control, permitiendo a las empresas adaptar sus procesos a las exigencias del negocio sin perder agilidad. Impacto real en los resultados del negocio El uso de eKYC ha demostrado resultados tangibles en distintos sectores. Empresas que han implementado esta tecnología han reportado: Reducción del 80 % en los tiempos de vinculación. Disminución de fraudes en más de un 60 %. Mejora significativa en la experiencia del cliente. Incremento en las tasas de aprobación sin comprometer el cumplimiento. Conclusión Implementar eKYC es una decisión estratégica que permite a las empresas avanzar en su camino hacia la transformación digital. No se trata solo de verificar identidades, sino de construir procesos más ágiles, seguros y centrados en el cliente.Al adoptar soluciones como las que ofrece Jumio, las organizaciones pueden ganar en eficiencia, reducir riesgos y posicionarse como líderes en su industria. El futuro de la gestión empresarial está en la automatización inteligente, y el eKYC es una pieza clave en ese camino.

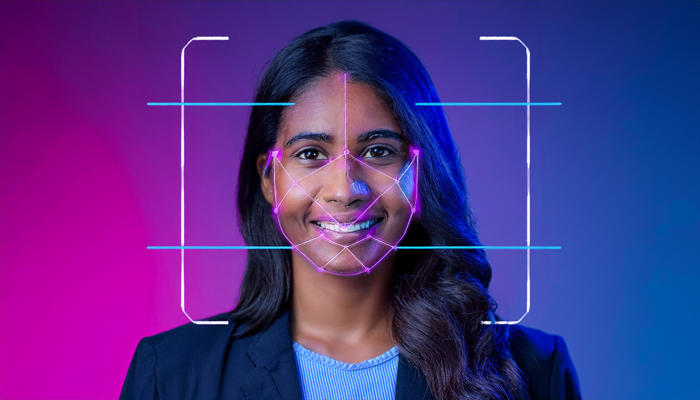

Verificación de identidad: la clave para combatir el fraude de identidad y protecciones en línea La verificación de identidad es un proceso clave para prevenir el fraude de identidad, un delito que ha aumentado significativamente en los últimos años. Según el Estudio 2024 de Jumio, el 68% de los consumidores afirma haber sido víctima de fraude en línea o robo de identidad, lo que resalta la importancia de implementar medidas de seguridad efectivas para proteger los datos personales y financieros. En un entorno digital cada vez más interconectado, las empresas deben ser conscientes de la creciente amenaza del fraude de identidad y adoptar tecnologías de verificación de identidad avanzadas para protegerse. El impacto del fraude de identidad en las empresas El fraude de identidad afecta a las empresas de muchas maneras, no solo en términos financieros, sino también en su reputación. El robo de identidad puede llevar a la suplantación de cuentas, la autorización de pagos fraudulentos, y el acceso no autorizado a información confidencial. Las consecuencias pueden ser devastadoras: desde pérdidas económicas hasta la pérdida de confianza de los consumidores. En muchos casos, una vez que los clientes pierden la confianza en una marca, es extremadamente difícil recuperarla. El Estudio 2024 de Jumio también muestra que el 70% de los consumidores estaría dispuesto a dedicar más tiempo a la verificación de identidad si eso mejorara la seguridad en sectores clave como los servicios financieros, el comercio electrónico, y la atención médica. Esto demuestra que los consumidores están cada vez más dispuestos a colaborar para garantizar la seguridad de sus datos personales, lo que hace que las empresas deban adaptarse y mejorar sus métodos de verificación. Métodos de verificación de identidad para prevenir el fraude La implementación de soluciones de verificación de identidad avanzadas es esencial para las empresas que buscan protegerse contra el fraude de identidad. Las siguientes soluciones son algunas de las más efectivas: Verificación biométrica La verificación biométrica es uno de los métodos más efectivos para prevenir el fraude de identidad. La tecnología biométrica utiliza características físicas únicas de los individuos, como el reconocimiento facial, lectura de huellas dactilares o escaneo de iris, para confirmar la identidad. Este tipo de verificación es mucho más difícil de falsificar que las contraseñas tradicionales y proporciona un nivel de seguridad superior. Autenticación multifactorial (MFA) La autenticación multifactorial (MFA) es otro método eficaz para garantizar que solo las personas autorizadas puedan acceder a sistemas y realizar transacciones. MFA combina dos o más factores, como algo que el usuario sabe (contraseña), algo que el usuario tiene (un dispositivo móvil), y algo que el usuario es (biometría). Esta capa adicional de seguridad reduce significativamente el riesgo de fraude. Verificación en tiempo real El Estudio 2024 de Jumio resalta que los consumidores prefieren tomar una foto de su documento de identidad y una selfie para realizar la verificación de identidad. Este tipo de verificación en tiempo real asegura que la persona que está realizando la transacción es quien dice ser. Además, se puede realizar rápidamente a través de dispositivos móviles, lo que facilita su adopción por parte de las empresas y los consumidores. El papel de la regulación y la confianza del consumidor El fraude de identidad no solo es un problema para las empresas, sino también para los consumidores. El Estudio 2024 de Jumio muestra que los consumidores confían cada vez más en las plataformas que implementan métodos sólidos de verificación de identidad. Las empresas que adoptan estas tecnologías de manera efectiva no solo protegen sus propios datos, sino que también ganan la confianza de sus clientes, lo cual es esencial para mantener la lealtad a largo plazo. Conclusión La verificación de identidad es una de las herramientas más poderosas en la lucha contra el fraude de identidad. Las empresas deben adoptar tecnologías avanzadas como la verificación biométrica y la autenticación multifactorial para garantizar la seguridad de sus sistemas y la protección de los datos de sus clientes. Además, la implementación de estas tecnologías no solo reduce el riesgo de fraude, sino que también mejora la confianza del consumidor y fortalece la reputación de la empresa. La protección contra el fraude de identidad es una inversión necesaria para cualquier empresa que opere en un entorno digital. También podría interesarte: Fraude de identidad y robo en empresas

El impacto del fraude en la identidad corporativa: cómo prevenir el robo de identidad en empresas En la era digital, las empresas enfrentan riesgos de fraude que no solo afectan sus recursos financieros, sino que también pueden perjudicar su reputación y confianza ante los clientes. El fraude de identidad corporativa es uno de los problemas más complejos de abordar, ya que involucra desde el robo de datos hasta la suplantación de empleados o ejecutivos de la empresa mediante tecnologías avanzadas como los deepfakes. El Estudio 2024 de Jumio sobre la Identidad en Línea ha revelado que el 68% de los consumidores ha sido víctima o sospecha que ha sido víctima de fraude en línea o robo de identidad, lo que refleja la creciente amenaza que enfrentan tanto los individuos como las empresas. Las empresas deben estar al tanto de los riesgos asociados con el fraude y tomar medidas proactivas para proteger tanto a sus clientes como a sus propios sistemas. Las consecuencias de no prevenir el fraude pueden ser devastadoras, desde pérdidas financieras significativas hasta un daño irreversible en la confianza del consumidor. El fraude de identidad corporativa: un riesgo creciente El fraude de identidad corporativa abarca una variedad de delitos, incluyendo el robo de datos, la suplantación de identidad de empleados o clientes, y el uso de información falsa para obtener acceso no autorizado a plataformas empresariales. El Estudio de Jumio ha revelado que la preocupación por los deepfakes es cada vez mayor: el 72% de los consumidores expresan su temor diario a ser engañados por estos contenidos manipulados. El uso de deepfakes y IA generativa es una de las principales amenazas para las empresas, ya que los atacantes pueden crear videos, audios o imágenes que imitan a personas reales dentro de una empresa, incluyendo ejecutivos que supuestamente aprueban transacciones fraudulentas. Las empresas están cada vez más expuestas a fraudes de este tipo, lo que significa que los sistemas de seguridad tradicionales ya no son suficientes. Las tecnologías como los deepfakes pueden crear documentos falsificados tan realistas que incluso las personas más experimentadas en seguridad pueden ser engañadas. Además, el fraude interno, donde un empleado o alguien dentro de la organización facilita el acceso no autorizado a sistemas sensibles, sigue siendo una preocupación significativa. Impacto financiero y reputacional del fraude corporativo El fraude corporativo no solo afecta directamente las finanzas de la empresa, sino que también tiene un impacto a largo plazo en su reputación. El Estudio de Jumio muestra que un tercio de los consumidores que han sido víctimas de fraude en línea reportaron problemas significativos para resolver la situación, con un considerable esfuerzo administrativo y horas de trabajo perdido. Esto, por supuesto, es aún más grave cuando una empresa es víctima de fraude, ya que puede resultar en la pérdida de datos confidenciales, fondos, e incluso clientes. La pérdida de confianza por parte de los consumidores es una de las consecuencias más perjudiciales para una empresa. En un mundo tan competitivo, donde las opciones para los consumidores son abundantes, la confianza es un valor intangible pero crítico que puede determinar la supervivencia de una marca. Las empresas que no protegen adecuadamente los datos de sus clientes pueden enfrentar la pérdida de credibilidad y un impacto negativo en sus ingresos futuros. Soluciones para prevenir el fraude corporativo Las empresas deben implementar sistemas de verificación de identidad robustos que no solo protejan a los consumidores, sino que también protejan sus sistemas de datos internos. El Estudio 2024 de Jumio destaca que la verificación biométrica y la autenticación multifactorial son métodos efectivos para mitigar el riesgo de fraude. Los consumidores y empleados deben ser verificados a través de selfies, lectores de huellas dactilares o autenticación basada en el comportamiento (como la verificación de los patrones de escritura) para garantizar que la persona que está realizando una acción es quien dice ser. Además, la inteligencia artificial juega un papel importante en la detección temprana de fraudes. Herramientas de IA pueden analizar patrones de comportamiento, detectar inconsistencias en las transacciones y alertar a las empresas en tiempo real si hay actividades sospechosas. Implementar sistemas de análisis de datos avanzados puede ayudar a prevenir fraudes antes de que ocurran y reducir los riesgos asociados con el fraude en línea. Regulación y colaboración entre empresas El Estudio de Jumio también señala que los consumidores piden una regulación más estricta por parte de los gobiernos sobre la inteligencia artificial, especialmente sobre los deepfakes. Para las empresas, esto significa que las políticas regulatorias deben adaptarse rápidamente para crear un entorno legal que apoye las soluciones tecnológicas avanzadas y proteja tanto a las empresas como a los consumidores. La cooperación global entre gobiernos, empresas y plataformas tecnológicas es fundamental para establecer normativas claras y efectivas contra el fraude. Conclusión El fraude de identidad en las empresas es un problema creciente que debe abordarse con seriedad. Adoptar tecnologías avanzadas de verificación de identidad, como la verificación biométrica y autenticación multifactorial, así como usar soluciones de inteligencia artificial para detectar fraudes en tiempo real, es esencial para proteger tanto los activos de la empresa como la confianza de los clientes. En un mundo digital cada vez más complejo, las empresas que invierten en estas tecnologías no solo están protegiendo su información, sino que también están construyendo un entorno de seguridad que fortalecerá su reputación y garantizará su éxito a largo plazo. Conoce más sobre el Fraude de Identidad en Colombia

Claves para entender el panorama actual del Fraude en Colombia En los últimos años, el fraude de identidad ha dejado de ser una amenaza latente para convertirse en una realidad contundente en Colombia y América Latina. Este fenómeno, que afecta de manera directa a bancos, fintechs y empresas prestadoras de crédito, se ha sofisticado a la par del desarrollo tecnológico, obligando al sector a repensar sus estrategias de seguridad. Hoy, el fraude de identidad no solo genera pérdidas económicas significativas, sino que pone en riesgo la confianza del consumidor, impacta la reputación corporativa y debilita los mecanismos tradicionales de validación. En este blog, desarrollado con base en el más reciente informe regional sobre fraude de Jumio e Iupana, exploramos el contexto actual de este delito y cómo las empresas en Colombia pueden enfrentarlo de manera efectiva. El fraude de identidad: una amenaza en expansión El fraude de identidad, particularmente en productos de crédito, ha escalado con rapidez gracias al auge de los canales digitales. Si bien la digitalización ha permitido una mayor inclusión financiera, también ha abierto nuevas puertas para que organizaciones delictivas operen con mayor agilidad y anonimato. De acuerdo con cifras presentadas en dicho informe, en 2023 se registró un aumento del 266% en el uso de programas maliciosos dirigidos al robo de identidad.Este incremento refleja una realidad ineludible: los ciberdelincuentes están invirtiendo cada vez más recursos en perfeccionar sus técnicas de fraude, y las entidades financieras deben responder con igual o mayor contundencia tecnológica. Deepfakes e inteligencia artificial: el nuevo rostro del fraude Uno de los factores que ha transformado el panorama del fraude es el avance de la inteligencia artificial generativa. Tecnologías como los deepfakes permiten crear videos manipulados en los que una persona parece estar diciendo o haciendo algo que nunca sucedió. Este tipo de fraude se ha convertido en una herramienta peligrosa para quienes buscan suplantar identidades y engañar a sistemas de verificación. Casos como el de Hong Kong, donde una multinacional transfirió 25 millones de dólares tras ser engañada por un deepfake de su CFO, revelan hasta qué punto el fraude puede traspasar los filtros más rigurosos. En Colombia, donde la transformación digital es cada vez más acelerada, el riesgo de que estas técnicas lleguen a impactar operaciones locales es inminente. Microcréditos: una presa fácil para los defraudadores El informe destaca que uno de los focos principales del fraude de identidad en América Latina está en los microcréditos. Este tipo de producto financiero, por su agilidad y bajo monto, se ha convertido en un blanco atractivo para los delincuentes. En muchos casos, el fraude se da a través de suplantación o la creación de identidades sintéticas, especialmente cuando no existen controles robustos en los procesos de onboarding digital. Gabriel Santos, presidente de Colombia FinTech, afirma que el riesgo de crédito y el riesgo de fraude van de la mano. Si una empresa no hace un buen análisis de ambos desde el principio, las tasas de morosidad y los niveles de fraude se disparan. Reputación y confianza: víctimas colaterales del fraude Además del golpe financiero, el fraude tiene un efecto devastador sobre la reputación de las empresas. Una institución que aparece en noticias por haber sido víctima de un ataque de fraude puede ver deteriorada su relación con los clientes actuales y potenciales. El estudio menciona que el 13% de los usuarios en EE. UU. están considerando cambiar de banco por preocupaciones relacionadas con la seguridad. En Colombia, esta cifra podría ser aún mayor dada la sensibilidad del consumidor a la pérdida de confianza. Victor Nieto, Product Manager de Experian, lo resume claramente: El riesgo de fraude y el riesgo de crédito van muy de la mano. Si uno hace un muy buen análisis de riesgo de crédito y de riesgo de fraude al inicio, con certeza que en el futuro se va a disminuir la tasa de fraude y también la de morosidad”. También podría interesarte: Fraude en créditos y alertas para empresas ¿Qué están haciendo los delincuentes? Las organizaciones criminales han adoptado nuevas metodologías. Ya no solo se trata del robo de información personal: ahora crean identidades sintéticas combinando datos reales con ficticios. Estos perfiles falsos logran pasar procesos de verificación básica y abrir cuentas, generar relaciones de crédito saludables inicialmente, y luego desaparecer con altos montos solicitados. Este tipo de fraude es conocido como “bust-out”. A esto se suma el uso de técnicas como el SIM swapping o robo de titularidad de líneas móviles, lo cual permite a los delincuentes acceder a servicios de banca digital y solicitar préstamos en nombre de la víctima. En Argentina, por ejemplo, se reportó un caso de fraude donde una usuaria terminó con una deuda de más de 900 dólares luego de que robaran su línea telefónica. La percepción de invulnerabilidad: un riesgo silencioso Uno de los mayores desafíos del fraude actual es que tanto usuarios como empresas sobrestiman su capacidad para detectar estas amenazas. Un estudio citado en el informe señala que el 60% de las personas cree poder identificar un deepfake, pero la realidad es que incluso expertos en seguridad fallan en la mayoría de los casos. Samer Atassi, vicepresidente de Jumio para América Latina, lo confirma: en una prueba para identificar imágenes falsas creadas con IA, solo acertó en 2 de 10 intentos. Esto demuestra que el fraude ha superado el umbral de lo perceptible para el ojo humano. Conclusión: el fraude exige acción inmediata El fraude de identidad representa hoy uno de los mayores riesgos para la sostenibilidad de las empresas de crédito en Colombia. No es solo un problema tecnológico, sino estratégico. La prevención del fraude debe ser un eje transversal de toda operación financiera, desde el diseño de productos hasta el servicio al cliente. Adoptar soluciones basadas en inteligencia artificial, implementar validaciones biométricas, realizar análisis de comportamiento y trabajar con socios especializados en fraude, ya no son diferenciales, sino requisitos mínimos. Desde DataCrédito Experian reafirmamos nuestro compromiso con la protección del ecosistema empresarial colombiano. La lucha contra el fraude es una carrera constante, pero con información, tecnología y estrategia, es posible ir siempre un paso adelante.

Así será el futuro del combate al fraude de identidad: ¿están preparadas las empresas en Colombia? El fraude de identidad no solo es una amenaza del presente, sino un desafío que continuará evolucionando con el tiempo. A medida que las tecnologías emergentes se desarrollan, también lo hacen las estrategias de los ciberdelincuentes. En este nuevo escenario, las empresas colombianas deben anticiparse, adaptarse y rediseñar su enfoque de prevención del fraude para garantizar su sostenibilidad. Este blog, basado en el documento ‘Combatiendo el fraude de identidad en créditos en América Latina’ construido entre Iupana y Jumio, explora hacia dónde se dirige la lucha contra este delito y qué tecnologías, estrategias y alianzas serán claves para mantenerse a salvo en los próximos años. El fraude se vuelve más sofisticado La tecnología ha abierto caminos extraordinarios para la innovación empresarial, pero también ha brindado nuevas herramientas a quienes cometen fraude. La inteligencia artificial generativa, por ejemplo, está siendo utilizada por grupos criminales para crear deepfakes de voz, imagen y video capaces de vulnerar procesos de autenticación visual o verbal. Ya no se trata solo de falsificar un documento: el fraude ahora puede replicar una llamada de un directivo, simular un rostro en una videollamada o generar interacciones completamente falsas. En este contexto, los métodos tradicionales de prevención ya no son suficientes. El crédito: producto altamente vulnerable al fraude El producto financiero más expuesto al fraude de identidad es el crédito. Un crédito aprobado con una identidad falsa no solo representa una pérdida directa para la empresa, sino que también acarrea consecuencias a largo plazo: morosidad, ajustes contables, aumento de tasas y deterioro reputacional. Este tipo de fraude afecta al cliente legítimo (quien puede quedar reportado injustamente), a la institución (que asume una pérdida incobrable) y al sistema financiero en general. Por eso, es esencial reforzar las medidas de protección específicamente en la etapa de originación de créditos. La confianza está en juego Cuando una empresa no logra frenar el fraude, el impacto va más allá de lo financiero. La reputación sufre. Los consumidores tienden a desconfiar de las instituciones que permiten vulneraciones de seguridad, lo que puede llevar a la pérdida de clientes y a una caída en la percepción de confiabilidad.En un entorno tan competitivo como el financiero, donde cada experiencia del cliente cuenta, el fraude puede convertirse en un punto de quiebre. La pregunta que deben hacerse las organizaciones es: ¿nuestros sistemas son capaces de resistir el fraude que aún no conocemos? También podría interesarte: Fraude en créditos, alertas para el país Validación robusta: una necesidad, no una opción La prevención del fraude en el futuro exige validaciones mucho más complejas y simultáneas. Ya no basta con verificar un documento o hacer una videollamada. Las instituciones deberán utilizar tecnología que pueda asegurar la autenticidad de identificaciones, fotografías, gestos faciales, voces y comportamientos digitales en tiempo real. Esto implica adoptar soluciones de inteligencia artificial que reconozcan patrones de fraude, detecten comportamientos sospechosos, comparen datos con bases internacionales y analicen inconsistencias con base en miles de variables. Proveedores tecnológicos con alcance global En la lucha contra el fraude, los aliados tecnológicos se vuelven protagonistas. Empresas que validan identidades en múltiples países y sectores tienen acceso a volúmenes de datos que permiten construir modelos predictivos más precisos y alertas más eficaces. Estas redes colaborativas permiten, por ejemplo, identificar cuando un número de identificación ha sido utilizado en distintos intentos de fraude en otras entidades. Este conocimiento cruzado fortalece el blindaje local contra amenazas globales. Blockchain: el horizonte de la identidad digital Una de las tecnologías con mayor potencial en la prevención del fraude es el blockchain. Su principal ventaja es la trazabilidad: cada transacción o modificación queda registrada de forma inmutable, lo que dificulta la manipulación de información. Si bien su implementación aún requiere de colaboración entre actores públicos y privados, el blockchain permitiría que las personas tengan control total sobre sus identidades digitales, minimizando el riesgo de fraude y acelerando procesos de verificación. Educación: clave para contener el riesgo A pesar de los avances tecnológicos, el fraude muchas veces se apoya en errores humanos. Por eso, es fundamental que las empresas inviertan en educación continua, tanto para sus colaboradores como para sus usuarios. La formación sobre amenazas digitales, reconocimiento de señales de fraude y buenas prácticas puede reducir significativamente los casos exitosos. Asimismo, capacitar a los equipos internos para identificar y escalar alertas tempranas de fraude fortalece la respuesta institucional y reduce los tiempos de reacción ante incidentes. Datos, colaboración y predicción: el nuevo enfoque antifraude El futuro de la lucha contra el fraude estará marcado por la colaboración de ecosistemas. Las organizaciones ya no pueden combatir de forma aislada. Compartir datos anonimizados, tendencias de ataques y patrones de fraude entre bancos, fintechs y proveedores tecnológicos será una estrategia central. Además, el análisis predictivo será indispensable. Gracias al machine learning, los sistemas podrán anticiparse al fraude antes de que ocurra, basándose en aprendizajes previos y nuevas señales emergentes. Conclusión: prepararse hoy para el fraude de mañana El fraude de identidad seguirá evolucionando, pero las empresas colombianas pueden adelantarse si adoptan una mentalidad preventiva, tecnológica y colaborativa. La pregunta no es si se intentará un fraude, sino cuándo. Y la preparación marcará la diferencia entre una empresa vulnerable y una resiliente.En DataCrédito Experian estamos comprometidos con el fortalecimiento del ecosistema empresarial frente al fraude. A través de soluciones avanzadas, alianzas globales y análisis predictivo, ayudamos a las organizaciones a prepararse hoy para los retos del mañana.

Cómo prevenir el fraude de identidad en créditos: claves para proteger tu empresa En un entorno cada vez más digitalizado, la prevención del fraude de identidad se ha convertido en una prioridad estratégica para las empresas que otorgan créditos en Colombia. El aumento del uso de canales remotos, la sofisticación de los delincuentes y la presión por mantener una experiencia de usuario ágil han llevado a un punto crítico en el que la prevención del fraude ya no puede ser reactiva, sino anticipatoria. Este blog explora las acciones clave que deben implementar las compañías para mitigar los riesgos de fraude en procesos de originación digital de créditos, desde la autenticación biométrica hasta el uso de inteligencia artificial. Toda la información proviene del capítulo dedicado a la prevención del fraude en productos financieros del documento ‘Combatiendo el fraude de identidad en créditos en América Latina’ construido entre Iupana y Jumio. La identidad: el primer muro contra el fraude El punto de partida para evitar el fraude es la verificación efectiva de la identidad. En contextos donde los créditos se otorgan sin contacto físico, validar que el solicitante es realmente quien dice ser es una condición indispensable. La autenticación de documentos de identidad oficiales, emitidos por autoridades locales, es el primer filtro. Este proceso implica la captura de fotos de cédulas o pasaportes y su análisis automatizado mediante inteligencia artificial. La IA permite detectar microdetalles como cambios en los hologramas o alteraciones en las firmas. Estos indicadores son clave para anticipar el fraude antes de que ocurra. La biometría y las pruebas de vida Una de las herramientas más eficaces contra el fraude es la biometría. En especial, la biometría facial, que no solo valida el rostro del solicitante, sino que lo compara con los documentos oficiales en tiempo real. Además, se complementa con pruebas de vida (liveness), que consisten en solicitar al usuario movimientos específicos, como girar la cabeza, para confirmar que se trata de una persona real y no un deepfake. Estas pruebas son esenciales para evitar el fraude por suplantación mediante imágenes o videos manipulados. Las tecnologías modernas pueden detectar cámaras virtuales, grabaciones preeditadas o software de emulación, elementos que se usan comúnmente en esquemas de fraude digital. La importancia del análisis en tiempo real En el contexto del fraude digital, el tiempo es un factor crítico. Las soluciones que operan en tiempo real permiten identificar y frenar intentos de fraude en el instante en que ocurren. Esto reduce drásticamente el margen de acción de los delincuentes y mejora la seguridad del proceso de originación. Además, el análisis en tiempo real minimiza los falsos positivos, evitando rechazar usuarios legítimos por errores técnicos. Un sistema de prevención de fraude efectivo debe balancear seguridad y agilidad para no afectar la conversión de leads. Inteligencia artificial como aliado estratégico La prevención del fraude en créditos ha evolucionado gracias al uso de inteligencia artificial. Esta tecnología no solo detecta anomalías visuales o de comportamiento, sino que aprende de los intentos previos de fraude, mejorando sus capacidades predictivas. Por ejemplo, si una persona intenta abrir cuentas en múltiples entidades con los mismos datos, la IA puede cruzar esa información y alertar sobre un posible patrón de fraude. Esta detección anticipada permite evitar la aprobación de solicitudes sospechosas antes de que generen un riesgo financiero. Adaptarse a los desafíos del hardware limitado Muchas estrategias de microcrédito están dirigidas a públicos en condiciones de vulnerabilidad o informalidad, quienes usualmente acceden desde dispositivos con cámaras de baja resolución. En estos casos, es fundamental que la solución de verificación cuente con inteligencia que permita corregir imágenes borrosas o mal iluminadas, brindando al usuario instrucciones automáticas para mejorar la captura. Este enfoque no solo fortalece la prevención del fraude, sino que mejora la tasa de aprobación, lo cual es vital para modelos de negocio que dependen del volumen de colocación. Deepfakes: una amenaza creciente El fraude basado en deepfakes representa uno de los riesgos más complejos para las empresas que otorgan créditos. Los delincuentes pueden insertar videos falsos en los procesos de verificación para suplantar identidades reales. Detectar estos intentos exige soluciones especializadas que identifiquen si una cámara virtual está transmitiendo un contenido editado. Solo con IA avanzada y algoritmos entrenados se puede anticipar este tipo de fraude, lo cual refuerza la importancia de trabajar con socios tecnológicos expertos en seguridad digital. Mejora continua: el rol de la retroalimentación en tiempo real Un sistema de prevención de fraude no solo debe detectar riesgos, sino también facilitar correcciones durante el proceso. Las herramientas más avanzadas evalúan en tiempo real si la foto enviada por el usuario cumple con los requisitos técnicos y, si no es así, ofrecen recomendaciones automáticas para repetir la toma. Este sistema reduce errores, mejora la experiencia del usuario y asegura la recepción de imágenes de calidad para una verificación confiable. Al mismo tiempo, disminuye la frustración del cliente y reduce costos operativos derivados de reprocesos por fraude mal evaluado. Conclusión: prevenir el fraude es una inversión inteligente El fraude en créditos digitales no se combate con intuiciones, sino con tecnología, estrategia y precisión. La prevención del fraude debe integrarse como una prioridad en los procesos de onboarding digital, con soluciones capaces de detectar intentos sofisticados y brindar seguridad sin fricciones.En DataCrédito Experian, entendemos que proteger a las empresas colombianas del fraude no solo implica detectar amenazas, sino anticiparse a ellas. Por eso, ofrecemos herramientas de validación avanzadas, basadas en IA, biometría y análisis predictivo, para asegurar que cada nuevo cliente sea una oportunidad, no un riesgo. También podría interesarte: Fraude de identidad en Colombia

Ofertas de préstamos corporativos fraudulentos: cuando el fraude se disfraza de oportunidad En un entorno empresarial donde la agilidad financiera es clave, las ofertas de financiación suelen parecer una solución atractiva. Sin embargo, el fraude se esconde muchas veces detrás de lo que parece una oportunidad legítima. Las ofertas de préstamos corporativos fraudulentos son una modalidad de fraude que ha tomado fuerza en el panorama digital, afectando a empresas que, por necesidad o por descuido, caen en engaños bien estructurados. El fraude en este tipo de esquemas no solo busca obtener dinero directamente, sino también capturar información empresarial sensible. La estrategia es simple pero efectiva: simulan ser entidades financieras o prestamistas con condiciones inusualmente favorables. Una vez la empresa interesada inicia el proceso, el fraude se activa a través de documentos falsos, pagos adelantados “de gestión” o suplantación de identidad. ¿Cómo se presenta este tipo de fraude? La mayoría de estas ofertas de fraude se originan por correo electrónico, redes sociales, portales web o incluso llamadas telefónicas. El discurso es persuasivo, los formatos visualmente confiables y la comunicación urgente. Todo está diseñado para que el fraude avance rápido, sin levantar sospechas. Frases como “aprobación inmediata sin historial” o “crédito corporativo sin verificación previa” suelen ser banderas rojas de un posible fraude. Una empresa que no valide con rigor puede terminar no solo perdiendo dinero, sino comprometiendo datos estratégicos. Este tipo de fraude también busca acceso a cuentas empresariales o registros internos bajo el pretexto de agilizar el préstamo. Un ejemplo que parece ficción, pero es real Una pyme en proceso de expansión recibe una propuesta de financiamiento con tasas bajas y respuesta en 24 horas. El remitente aparenta ser una entidad reconocida, pero la dirección de correo electrónico tiene una leve variación. En el proceso de solicitud, se pide un anticipo como “gastos administrativos” y documentos firmados por los representantes legales. La empresa paga y envía todo. Días después, no hay respuesta. El fraude se ha consumado. Este tipo de fraude no solo implica pérdidas económicas. También deja expuesta a la organización ante futuros intentos de fraude más agresivos. Una empresa que ha sido víctima de fraude se convierte en blanco potencial para nuevos atacantes, que ya conocen sus debilidades. Señales para identificar ofertas fraudulentas Detectar a tiempo una oferta falsa puede prevenir un fraude de grandes proporciones. Algunas señales comunes incluyen: Condiciones demasiado favorables en comparación con el mercado. Presión para tomar decisiones rápidas. Solicitudes de pagos anticipados. Falta de canales oficiales o sitios web verificables. Errores ortográficos o de formato en documentos y correos. Ausencia de contratos claros o con cláusulas dudosas. Cada uno de estos elementos puede indicar un intento de fraude. Reconocerlos es el primer paso para frenarlo. Cómo blindar a la empresa contra el fraude Para protegerse del fraude, las organizaciones deben crear una cultura de validación constante. Estas son algunas recomendaciones efectivas: Establecer un protocolo para analizar y verificar cada oferta financiera recibida. Confirmar directamente con las entidades prestamistas a través de medios oficiales. Capacitar al equipo financiero sobre señales de fraude y nuevos métodos de engaño. No realizar pagos adelantados sin un análisis legal y contractual riguroso. Usar plataformas de monitoreo que alerten sobre entidades sospechosas o patrones de fraude repetidos. En este escenario, contar con aliados como DataCrédito Experian es clave para mitigar riesgos. El análisis de comportamiento y las alertas tempranas pueden detener un fraude antes de que afecte la operación. El costo oculto del fraude Además del impacto económico, el fraude genera desconfianza en el ecosistema empresarial. Las empresas víctimas de fraude pueden enfrentar investigaciones internas, auditorías y pérdida de credibilidad ante socios y clientes. El fraude afecta la productividad, desgasta los equipos y obliga a desviar recursos para responder a emergencias. Por eso, cada intento de fraude debe ser visto como una amenaza seria, no como un hecho aislado. La prevención no solo evita el fraude, sino que fortalece la reputación de la empresa. Una organización que actúa de forma proactiva frente al fraude demuestra solidez, responsabilidad y madurez corporativa. Conclusión Las ofertas de préstamos corporativos fraudulentos son una de las formas más frecuentes de fraude financiero en la actualidad. A simple vista pueden parecer legítimas, pero esconden estructuras diseñadas para engañar, vaciar cuentas o recolectar datos confidenciales. El mejor antídoto contra el fraude es la información. Conocer cómo operan estos esquemas permite anticiparse y blindar cada proceso financiero. Actuar con prevención frente al fraude es más rentable que reaccionar después de una pérdida. No se trata de desconfiar de todo, sino de desarrollar una mirada crítica. Cada vez que se analice una oferta de crédito, hay que preguntarse: ¿puede esto ser un fraude? Esa pregunta puede marcar la diferencia entre el crecimiento seguro y una crisis evitable.

Phishing financiero: la amenaza silenciosa del fraude En un entorno empresarial cada vez más digital, el fraude adquiere formas sofisticadas que pueden pasar desapercibidas. El phishing financiero es hoy uno de los mecanismos más efectivos para llevar a cabo fraude en las organizaciones, afectando la seguridad económica y operativa de las empresas. El fraude representa un desafío constante, que requiere atención estratégica y herramientas preventivas para su control. El fraude ha dejado de ser una amenaza externa ocasional: ahora es parte del riesgo cotidiano. Este tipo de fraude ocurre cuando alguien suplanta la identidad de una entidad confiable para obtener información privada. Ya no se limita al correo electrónico: también se ve en mensajes de texto, llamadas y hasta en plataformas empresariales. Y aunque muchas veces se piensa que solo afecta a usuarios individuales, el fraude por phishing también golpea con fuerza a las empresas, donde un solo clic puede desencadenar una cadena de pérdidas. Este tipo de fraude ha ganado protagonismo precisamente por su capacidad de burlar barreras digitales a través del engaño humano. Detectar un intento de fraude requiere atención constante. Cómo afecta el phishing a las empresas El fraude por phishing adopta muchas formas: correos que simulan facturas, mensajes falsos del área de contabilidad o incluso solicitudes urgentes de directivos ficticios. Su objetivo: acceder a información crítica o mover recursos financieros. La naturaleza del fraude es tan engañosa que no requiere vulnerar sistemas complejos; solo necesita un error humano. Por eso, este tipo de fraude debe tratarse como una amenaza transversal a todas las áreas del negocio. Empresas que no cuenten con procesos estructurados son más vulnerables al fraude. Un estudio de 2023 publicado por Cybersecurity Ventures indica que el costo del fraude digital global alcanzará los USD 10.5 billones anuales para 2025. La mayoría de estos incidentes se originan por técnicas de ingeniería social como el phishing. La conclusión es clara: prevenir el fraude es una prioridad estratégica. El fraude no solo implica pérdida de dinero, sino también desgaste reputacional y pérdida de confianza, lo cual convierte al fraude en una de las principales amenazas silenciosas del entorno empresarial actual. Aprende con un caso de la vida real Una empresa recibe un correo supuestamente enviado por su proveedor de tecnología. Todo luce auténtico: logos, tono y formato. En el mensaje se adjunta una factura con nuevos datos bancarios. El equipo de tesorería, por rutina y confianza, realiza el pago sin verificar por otro canal. Días después, el proveedor real contacta para reclamar el pago. Ahí descubren que han sido víctimas de un fraude. Este fraude pudo evitarse con una verificación mínima. Este caso, aunque parece aislado, refleja un patrón común de fraude a nivel corporativo. Este tipo de fraude, común pero evitable, demuestra lo fácil que es caer cuando no existen filtros internos o mecanismos de alerta. El fraude, en estos casos, se vale de la velocidad y la presión para pasar desapercibido. Cada fraude que no se detiene a tiempo puede abrir la puerta a múltiples consecuencias financieras y legales. Por eso, prevenir el fraude es menos costoso que remediarlo. Estrategias efectivas para prevenir Enfrentar el fraude requiere acción constante. Estas son algunas medidas efectivas: Formar a los equipos para detectar señales de fraude digital. Validar por múltiples canales cualquier solicitud de pago o actualización de datos sensibles para evitar fraude interno o externo. Establecer flujos internos de aprobación para operaciones críticas y así cerrar el paso al fraude por suplantación. Usar soluciones tecnológicas que monitoreen y alerten sobre riesgos de fraude de forma continua. Realizar simulacros de intentos de fraude para medir la capacidad de respuesta de los equipos. Contar con herramientas como las de DataCrédito Experian permite elevar los niveles de control y anticiparse al fraude mediante el análisis de comportamientos financieros anómalos. Gracias a estos mecanismos, se puede actuar frente al fraude antes de que este logre su cometido. La anticipación es una de las armas más efectivas contra el fraude. Un sistema que detecta señales tempranas de fraude puede evitar daños mayores. El impacto real del fraude El fraude no solo se mide en dinero. Una empresa afectada por fraude puede perder reputación, socios y oportunidades. Cada acción de fraude que pasa desapercibida debilita la confianza que sustenta toda relación comercial. Esta erosión generada por el fraude puede ser más costosa que el monto defraudado. Por cada dólar perdido en fraude, se estima que el impacto total en la operación puede duplicarse.Por eso, el fraude no se combate solo con tecnología: se enfrenta con cultura organizacional, con procesos claros y con un enfoque preventivo en cada decisión. El fraude, cuando se convierte en una conversación continua dentro de la empresa, pierde fuerza. Nombrar el fraude, analizarlo y prevenirlo son pasos fundamentales para eliminarlo. La gestión del fraude no debe ser una tarea aislada: debe formar parte de la estrategia global. Conclusión El phishing financiero es una forma de fraude silenciosa pero letal. Afecta a empresas de todos los sectores y tamaños. La buena noticia es que se puede prevenir. Detectar el fraude a tiempo y contar con aliados que fortalezcan la seguridad es clave para proteger los recursos y, sobre todo, la confianza. Las empresas que lideran sus industrias son también las que han aprendido a convivir con el riesgo y a combatir el fraude con visión de futuro. Estar preparados frente al fraude no es una opción: es una estrategia de supervivencia. Cuanto más hablemos de fraude, más conscientes seremos de su alcance. Y cuanto más preparados estemos frente al fraude, menor será su impacto en nuestras organizaciones. Hablar de fraude abiertamente fortalece la transparencia interna.Invertir en prevención es invertir en tranquilidad. Porque un entorno libre de fraude es un entorno donde la confianza, los datos y los recursos pueden crecer sin amenazas. Prevenir el fraude es invertir en sostenibilidad.

¿Cómo el análisis de datos puede ayudar a las empresas a identificar patrones de fraude? El fraude es una de las mayores preocupaciones en el entorno financiero y empresarial, y su impacto puede generar pérdidas económicas significativas. La prevención de estos delitos es esencial para garantizar la estabilidad de las organizaciones y proteger sus activos. En este contexto, el análisis de datos se ha convertido en una herramienta clave para la prevención de fraudes, permitiendo identificar patrones sospechosos y reducir riesgos de manera eficiente. La prevención basada en datos ayuda a minimizar los efectos negativos del fraude y a mejorar la seguridad empresarial. El papel del análisis de datos en la prevención del fraude El análisis de datos permite a las empresas procesar grandes volúmenes de información en tiempo real, facilitando la detección de anomalías y comportamientos irregulares. Gracias a técnicas avanzadas como el machine learning y la inteligencia artificial, la prevención de fraudes se ha fortalecido, brindando soluciones más precisas y efectivas. La prevención basada en el uso de datos estructurados y no estructurados permite a las empresas identificar tendencias y comportamientos inusuales antes de que se conviertan en un problema real. Las organizaciones que adoptan estrategias de prevención basadas en datos pueden anticiparse a posibles amenazas y optimizar sus procesos de seguridad. Esto no solo reduce las pérdidas económicas, sino que también mejora la confianza de los clientes y aliados comerciales en sus operaciones. La prevención eficiente del fraude implica el uso de tecnologías innovadoras que analicen datos en tiempo real y generen alertas tempranas. Principales estrategias de prevención basadas en análisis de datos Identificación de patrones sospechosos: La prevención del fraude se basa en la capacidad de detectar comportamientos anómalos dentro de grandes conjuntos de datos. A través del análisis de transacciones, historial crediticio y hábitos de consumo, las empresas pueden establecer patrones normales y detectar desviaciones que podrían indicar fraude. Esta estrategia de prevención permite a las organizaciones actuar con rapidez ante posibles riesgos. La prevención de fraudes a través del análisis de datos se fundamenta en la recopilación y estudio de grandes volúmenes de información para identificar cambios en los hábitos financieros y comerciales. Monitoreo en tiempo real: La implementación de sistemas que analizan datos en tiempo real mejora la prevención del fraude al identificar transacciones inusuales de manera inmediata. Este enfoque proactivo permite bloquear actividades sospechosas antes de que causen daño, optimizando la seguridad de los procesos financieros y comerciales. La prevención en tiempo real es fundamental para minimizar el impacto de fraudes en entornos digitales y físicos. Las plataformas de prevención basadas en datos en tiempo real analizan millones de operaciones y brindan respuestas instantáneas para mitigar riesgos. Modelos predictivos y machine learning: La inteligencia artificial permite a las empresas desarrollar modelos predictivos que fortalecen la prevención del fraude. A través del análisis de datos históricos y la identificación de tendencias, estos modelos pueden prever posibles intentos de fraude antes de que ocurran. La prevención basada en predicciones reduce la vulnerabilidad de las organizaciones y les permite mejorar sus estrategias de seguridad. La prevención con modelos de machine learning permite una mejora continua en la detección de amenazas y la identificación de nuevas tácticas fraudulentas. Automatización en la toma de decisiones: La automatización de procesos a partir del análisis de datos agiliza la prevención del fraude al reducir la intervención manual y minimizar errores humanos. Al utilizar algoritmos avanzados, las empresas pueden establecer reglas específicas para identificar actividades sospechosas y ejecutar acciones de prevención de manera eficiente. Esto garantiza respuestas rápidas y efectivas ante posibles amenazas. La prevención automatizada minimiza el riesgo de falsos positivos y permite a las empresas actuar con mayor precisión en sus controles de seguridad. Evaluación de riesgo en clientes y proveedores: Mediante el análisis de datos, las empresas pueden realizar evaluaciones de riesgo más precisas sobre sus clientes y proveedores. Esta estrategia de prevención ayuda a identificar perfiles con antecedentes sospechosos o patrones de comportamiento inusuales, reduciendo la posibilidad de establecer relaciones comerciales con entidades fraudulentas. La prevención a través del análisis de datos permite tomar decisiones más informadas y seguras. La prevención de riesgos en la cadena de suministro y en los procesos de contratación evita fraudes relacionados con suplantaciones de identidad y documentación falsificada. También podría interesarte: Fraude empresarial y estrategias de prevención Ejemplo práctico Una empresa del sector financiero en Colombia implementó un sistema de prevención basado en análisis de datos para detectar fraudes en solicitudes de crédito. Gracias a la integración de machine learning y monitoreo en tiempo real, lograron identificar patrones inusuales en ciertas solicitudes, evitando la aprobación de créditos fraudulentos. En el primer año de implementación, la empresa redujo sus pérdidas por fraude en un 35%, demostrando la efectividad de la prevención basada en datos. La prevención de fraudes con inteligencia artificial ha permitido que la organización optimice sus procesos de verificación y reduzca los tiempos de respuesta ante amenazas. Conclusión El análisis de datos se ha convertido en una herramienta indispensable para la prevención del fraude en las empresas. Gracias a su capacidad para identificar patrones sospechosos, predecir riesgos y optimizar la toma de decisiones, las organizaciones pueden fortalecer sus estrategias de seguridad y minimizar pérdidas económicas. Adoptar un enfoque de prevención basado en datos no solo protege los activos de la empresa, sino que también mejora la confianza y transparencia en sus operaciones. La prevención efectiva a través de datos permite una mayor eficiencia en la detección de fraudes y una respuesta ágil a nuevas amenazas. La prevención es el camino hacia un entorno empresarial más seguro y confiable. La prevención con tecnologías avanzadas es la clave para reducir la exposición a fraudes y mantener la estabilidad financiera de las empresas.

El uso de inteligencia artificial para detectar fraudes en clientes bancarizados y Fintechs En la era digital actual, la prevención de fraudes se ha convertido en una prioridad para las instituciones financieras y fintechs. La creciente sofisticación de las amenazas requiere estrategias avanzadas de prevención que protejan tanto a las empresas como a sus clientes. En este contexto, la inteligencia artificial (IA) emerge como una herramienta clave en la prevención y detección de actividades fraudulentas. La prevención es fundamental para garantizar la seguridad de los ecosistemas financieros y evitar pérdidas económicas considerables. El papel de la inteligencia artificial en la prevención de fraudes La IA permite analizar grandes volúmenes de datos en tiempo real, identificando patrones y anomalías que podrían indicar intentos de fraude. Al integrar la IA en los sistemas de prevención, las organizaciones pueden anticiparse a las amenazas y responder de manera proactiva. Según estudios recientes, la implementación de IA puede reducir las pérdidas por fraude en un 30%, al identificar comportamientos sospechosos y prevenir ataques potenciales. La prevención mediante IA es una estrategia clave para evitar la materialización de fraudes y optimizar los procesos de seguridad. Aplicaciones específicas de la IA en la prevención de fraudes Monitoreo de transacciones en tiempo real: La prevención de fraudes en tiempo real es una de las mayores ventajas de la IA. Los algoritmos avanzados analizan millones de transacciones al instante, identificando patrones anómalos que podrían indicar fraude. Verificación de identidad digital: La IA facilita procesos de autenticación más seguros mediante técnicas como la biometría, el reconocimiento facial y el análisis de patrones de comportamiento. Estas herramientas de prevención refuerzan la seguridad en los accesos a plataformas bancarias y fintechs, reduciendo la posibilidad de suplantación de identidad. Análisis predictivo y detección temprana de fraudes: Utilizando datos históricos y comportamientos pasados, la IA puede prever posibles intentos de fraude, permitiendo a las instituciones implementar medidas de prevención antes de que ocurran incidentes. Beneficios de la IA en la prevención de fraudes Eficiencia mejorada en la prevención: La automatización de procesos de prevención reduce la necesidad de intervención manual, agilizando la detección y respuesta ante fraudes. La IA permite una prevención más rápida y precisa, optimizando los tiempos de reacción y reduciendo las pérdidas económicas asociadas al fraude. La prevención eficiente evita que los ataques financieros afecten la estabilidad de las empresas y la confianza de los clientes. Adaptabilidad a nuevas amenazas en la prevención: Los sistemas basados en IA aprenden y evolucionan continuamente, mejorando su capacidad de prevención frente a nuevas tácticas fraudulentas. Esta capacidad adaptativa hace que la prevención sea más efectiva a largo plazo, permitiendo que las empresas estén siempre un paso adelante de los estafadores. La prevención continua es clave en la seguridad digital, ya que los ciberdelincuentes desarrollan métodos cada vez más sofisticados para vulnerar sistemas. Reducción de falsos positivos y mayor precisión en la prevención: Al comprender mejor el comportamiento del usuario, la IA disminuye las alertas incorrectas, optimizando la prevención y mejorando la experiencia del cliente. La prevención efectiva debe ser precisa para no afectar la relación con clientes legítimos, evitando bloqueos innecesarios o interrupciones en transacciones seguras. La prevención bien calibrada evita que la seguridad se convierta en un obstáculo para la operatividad de las empresas. ¿Cuáles son las claves para la seguridad financiera? Leer más Ejemplo práctico Consideremos una fintech colombiana que implementó un sistema de IA para la prevención de fraudes en sus operaciones de crédito en línea. Al analizar patrones de comportamiento y datos históricos, el sistema identificó solicitudes sospechosas y bloqueó transacciones fraudulentas antes de su aprobación. Además, gracias a los mecanismos de prevención basados en IA, la fintech pudo reducir el tiempo de respuesta ante alertas, mejorando la seguridad sin afectar la experiencia del usuario. Como resultado, la fintech redujo los casos de fraude en un 40% durante el primer año de implementación, fortaleciendo la confianza de sus clientes y mejorando su reputación en el mercado. La prevención basada en IA ha permitido que la empresa mantenga un entorno seguro y confiable para sus clientes. Conclusión La inteligencia artificial se ha consolidado como una herramienta indispensable en la prevención de fraudes para instituciones financieras y fintechs. Su capacidad para analizar datos en tiempo real, adaptarse a nuevas amenazas y mejorar la eficiencia operativa la convierte en un aliado estratégico en la lucha contra el fraude. Al adoptar soluciones basadas en IA, las organizaciones no solo protegen sus activos y clientes, sino que también fortalecen su posición en un mercado cada vez más competitivo. La prevención efectiva mediante IA es la clave para reducir los riesgos y asegurar la confianza en los servicios financieros del futuro.