En un entorno empresarial cada vez más digitalizado, la educación financiera se ha convertido en un escudo estratégico frente a los riesgos que enfrentan las organizaciones. No se trata solo de saber manejar el dinero, sino de comprender cómo interactúan las decisiones financieras con las amenazas digitales. La educación financiera ya no es solo un tema personal: hoy es un asunto prioritario para la sostenibilidad de las empresas.

Desde el manejo de cuentas hasta la administración de plataformas tecnológicas, la educación financiera permite a los equipos empresariales tomar decisiones informadas, evitar fraudes y prevenir errores que pueden comprometer la estabilidad económica. Por eso, impulsar la educación financiera dentro de las organizaciones es una inversión tan importante como cualquier desarrollo tecnológico.

¿Qué es la educación financiera y por qué es importante?

La educación financiera es el conjunto de conocimientos, habilidades y actitudes que permiten comprender conceptos y herramientas financieras para tomar decisiones responsables. Para una empresa, la educación financiera no solo aplica a los responsables del área contable, sino a todos los colaboradores que interactúan con procesos financieros, tecnológicos o administrativos.

Cuando una organización promueve la educación financiera, mejora la toma de decisiones en compras, inversiones, contratación de servicios y uso de herramientas digitales. La educación financiera también fortalece la cultura del autocuidado financiero, lo que reduce el margen de error en entornos donde los riesgos digitales están presentes.

¿Qué es el riesgo digital y cómo puede afectarte?

El riesgo digital es la posibilidad de sufrir pérdidas económicas, reputacionales o de información debido a fallos o vulnerabilidades en entornos digitales. Las amenazas van desde fraudes electrónicos hasta suplantación de identidad, hackeos de cuentas corporativas o manipulación de datos financieros.

Para las empresas, el riesgo digital es una amenaza creciente. Plataformas de facturación, servicios en la nube, cuentas bancarias digitales y canales de pago expuestos pueden convertirse en puertas de entrada para fraudes si no se gestionan con criterios de educación financiera sólida.

Una empresa con bajo nivel de educación financiera puede caer más fácilmente en estafas, malinterpretar alertas, ignorar señales de suplantación o compartir datos sensibles en canales inseguros. Por eso, la educación financiera debe considerarse como parte integral de la gestión del riesgo digital.

¿Cómo la falta de educación financiera aumenta el riesgo digital?

La falta de educación financiera en las empresas genera vacíos que pueden ser aprovechados por actores maliciosos. Cuando no hay comprensión sobre cómo funcionan los servicios financieros digitales, aumentan los errores como:

- Acceder a enlaces falsos por desconocer prácticas seguras

- Autorizar transacciones sin verificar autenticidad

- Compartir claves o accesos por desconocimiento de protocolos

- No detectar movimientos sospechosos en estados financieros

Estas fallas no provienen de mala intención, sino de una débil educación financiera. Capacitar a los equipos en educación financiera permite identificar riesgos antes de que se conviertan en incidentes costosos.

Además, muchas decisiones empresariales, como la contratación de proveedores, uso de pasarelas de pago, apertura de cuentas o gestión de créditos, requieren una educación financiera básica para ejecutarse correctamente y sin exponer la empresa.

La educación digital como herramienta clave para prevenir fraudes

La educación financiera debe ir de la mano con la formación en competencias digitales. En un mundo interconectado, entender el funcionamiento de herramientas financieras digitales es tan relevante como conocer conceptos contables.

Una estrategia empresarial que combine educación financiera con alfabetización digital refuerza las capacidades del equipo frente a ataques como el phishing, el vishing, el malware y otras modalidades de fraude. La educación financiera no solo enseña a administrar recursos, sino también a protegerlos. Capacitar al personal en educación financiera ayuda a que comprendan cómo validar fuentes, reconocer comunicaciones fraudulentas, proteger accesos y mantener la integridad de los datos financieros. La educación financiera también sensibiliza sobre el uso responsable de los recursos corporativos.

Lo que revela el estudio de DataCrédito Experian sobre fraude y riesgo digital

Los estudios más recientes sobre fraude digital en Colombia reflejan que el comportamiento financiero y el nivel de educación financiera son variables determinantes para identificar vulnerabilidades.

Aunque no entraremos en detalles de marcas, es clave destacar que los análisis del comportamiento empresarial frente al riesgo digital coinciden en que una sólida educación financiera reduce significativamente la exposición a fraudes.

Entre las conclusiones más relevantes de estos estudios se encuentran:

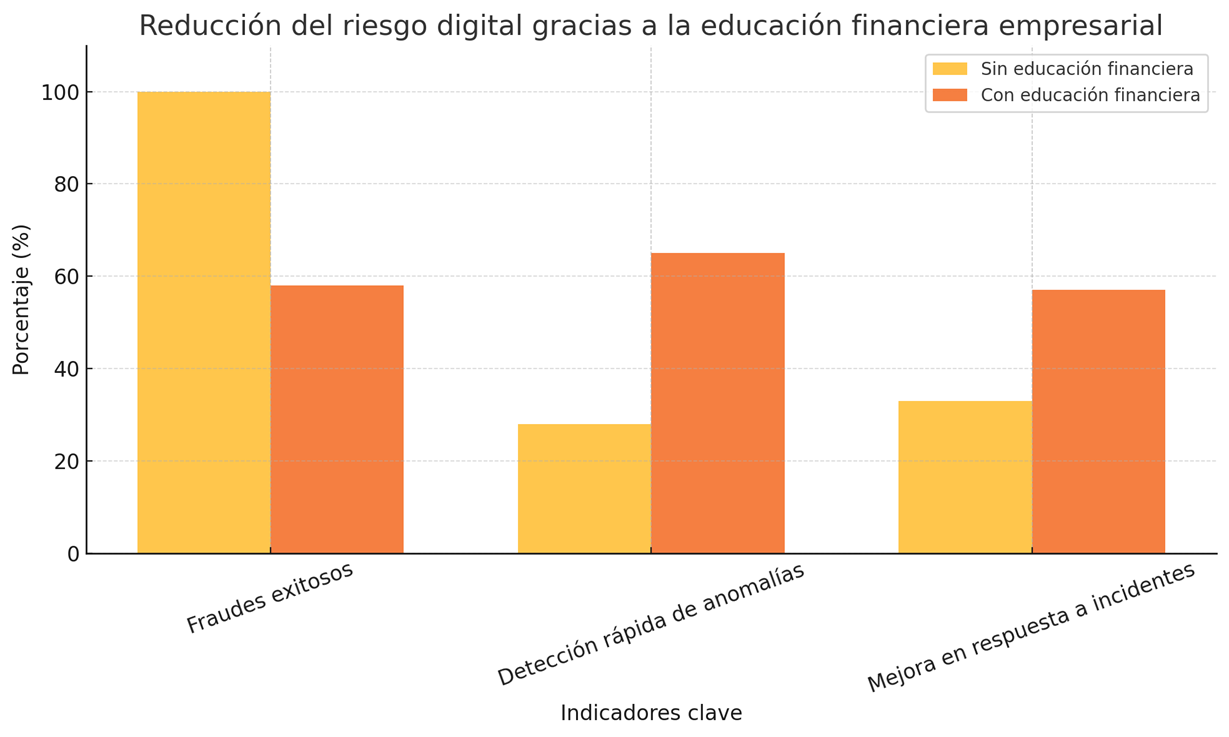

- Las empresas que invierten en educación financiera disminuyen su tasa de intentos de fraude exitoso.

- Laeducación financieracorrelaciona positivamente con la capacidad de respuesta ante incidentes.

- Los equipos con formación en educación financiera detectan con mayor rapidez anomalías en flujos de efectivo, estados de cuenta y facturación electrónica.

Esto refuerza la idea de que la educación financiera no es un lujo, sino una herramienta de protección esencial en entornos corporativos digitales.

Tu mejor defensa contra el riesgo digital está en lo que sabes

Frente a amenazas que evolucionan constantemente, la mejor defensa de una empresa es su conocimiento. Y en el centro de ese conocimiento debe estar la educación financiera.

La educación financiera empodera a los equipos, mejora la calidad de las decisiones, fortalece los controles internos y crea una cultura empresarial más resiliente. Implementar políticas de educación financiera en todos los niveles no solo protege a la empresa del riesgo digital, sino que también impulsa su crecimiento.

Promover la educación financiera entre colaboradores, líderes y socios estratégicos es tan relevante como invertir en infraestructura tecnológica. Porque al final, la tecnología puede fallar, pero una decisión informada, basada en educación financiera, siempre será la mejor barrera contra el error y el fraude.