Todas las publicaciones de DataCrédito Experian

Aquí puedes realizar tu consulta NIT en DataCrédito Experian. En negocios, una verificación a tiempo puede ahorrar semanas (y dinero) después. Por eso, la consulta NIT se ha vuelto un paso básico cuando vas a vender a crédito, contratar un proveedor, elegir un aliado comercial o simplemente validar que estás hablando con la empresa correcta. El NIT (Número de Identificación Tributaria) es el identificador con el que la DIAN reconoce a una persona natural o jurídica para efectos tributarios, aduaneros y cambiarios. En otras palabras: es una “cédula empresarial” que te ayuda a confirmar a quién le vas a facturar, con quién vas a firmar un contrato y quién responde legalmente por una compañía. A lo largo de este artículo verás para qué sirve la consulta NIT, cuándo conviene hacerla, cómo consultar una empresa por su NIT y qué señales revisar para disminuir riesgos en procesos comerciales. ¿Qué es el NIT en Colombia? El NIT es un número único utilizado por la DIAN para identificar a quienes están inscritos en el RUT (Registro Único Tributario). Su función principal es permitir la identificación inequívoca del contribuyente para el cumplimiento de obligaciones. En la práctica, el NIT te ayuda a responder preguntas como: ¿Esta empresa existe y está correctamente identificada para facturar? ¿Estoy consignando o contratando con la razón social correcta? ¿El documento tiene el dígito de verificación y corresponde a esa compañía? En la página de DataCrédito Experian se explica que el NIT se asigna al completar el registro en el RUT y que está compuesto por nueve dígitos más un número adicional de verificación. Dato: el NIT aparece en facturas, contratos, órdenes de compra, propuestas comerciales, certificaciones y trámites con entidades públicas o privadas. Si el NIT no cuadra con la razón social o con el representante legal, esa discrepancia ya es una alerta para investigar. Importancia de verificar el NIT de una empresa Hacer una consulta NIT no es un trámite “por cumplir”: es una mini auditoría que protege tu operación. Estas son razones concretas por las que una empresa debería revisar el NIT de otra empresa antes de avanzar: 1) Reduce el riesgo de fraude y suplantación En relaciones B2B es común recibir correos, cotizaciones o cuentas bancarias “actualizadas”. Verificar el NIT te ayuda a confirmar que el tercero es quien dice ser y que la información coincide con registros y datos comerciales. 2) Evita errores en facturación y pagos Un NIT mal diligenciado puede generar: Facturas rechazadas Problemas de contabilización Retenciones mal aplicadas Retrasos en pagos (y fricción con proveedores) 3) Mejora decisiones de crédito y condiciones comerciales Si vas a vender a crédito, la consulta NIT te permite iniciar una validación más completa del cliente: quién es, a qué se dedica y qué tan riesgoso puede ser el relacionamiento (especialmente si dependes de pagos a 30, 60 o 90 días). 4) Soporta procesos de cumplimiento y debida diligencia (KYB) Muchas compañías hacen onboarding de proveedores y aliados con listas de chequeo internas. Validar NIT, existencia y representación legal suele ser requisito para compras, contratación y compliance. 5) Aumenta claridad y control en alianzas En etapa de crecimiento, abundan los acuerdos rápidos. La consulta NIT es una forma simple de “poner orden”: confirmar datos antes de firmar, invertir o integrar operaciones. En resumen: la consulta NIT aporta certeza en decisiones donde el error sale caro. Cómo consultar el NIT de una empresa La forma más efectiva es combinar dos niveles: Verificación de identificación (NIT + razón social + dígito de verificación) Validación de información empresarial (actividad, datos de contacto, señales de riesgo, etc.) Para empezar con una verificación práctica, puedes usar una herramienta especializada y avanzar desde ahí a un análisis más completo de la empresa según tu necesidad (crédito, proveedor, socio, compras, licitaciones, etc.). Qué datos conviene tener a la mano NIT (idealmente con dígito de verificación si te lo comparten) Razón social (nombre legal) Ciudad o sector (si existen nombres similares) Correo/telefono/website del contacto (para contrastar) ¿Qué preguntas debes hacerte? ¿El NIT coincide con la razón social? ¿Hay consistencia entre los datos de contacto y el dominio de correo? ¿La empresa muestra señales mínimas de operación (actividad/registro/matrícula cuando aplique)? ¿El tercero se niega a compartir datos básicos o presiona por cerrar “sin papeles”? (alerta) Casos comunes para verificar el NIT de otra empresa La consulta NIT suele aparecer en momentos donde hay exposición a riesgo financiero, reputacional u operativo. Estos son escenarios típicos: Ventas B2B a crédito o con pago diferido Si tu empresa entrega hoy y cobra después, verificar NIT ayuda a reducir el riesgo de cartera difícil y a establecer cupos o condiciones (anticipo, garantías, plazos). Contratación de proveedores críticos Proveedores de logística, tecnología, insumos, servicios profesionales o mantenimiento: si fallan, tu operación se detiene. Una consulta NIT es parte de validar a quién le estás confiando un proceso clave. Alianzas comerciales y distribución Cuando vas a compartir marca, base de clientes, información o canales de venta, validar NIT y legalidad evita “socios fantasma” o empresas no formalizadas. Participación en licitaciones o compras empresariales En procesos formales, el NIT es parte de la trazabilidad: quién oferta, quién contrata, quién factura y quién responde. Fusiones, adquisiciones o inversión Antes de comprometer capital, necesitas confirmar identidad legal, existencia, representación, y luego profundizar en riesgos e indicadores. Validación de clientes nuevos (onboarding comercial) Especialmente si tu empresa recibe pedidos grandes, solicitudes de cupo o compras recurrentes. En todos estos casos, la consulta NIT funciona como el primer filtro para decidir si avanzas, si pides más documentos o si ajustas condiciones. ¿Cómo averiguar si una empresa es legal? Aquí es importante diferenciar “tener NIT” de “estar completamente en regla”. El NIT identifica ante la DIAN, pero para evaluar legalidad conviene revisar varios frentes. 1) Confirmar NIT y RUT (enfoque tributario) Según la DIAN, el NIT es el identificador usado para efectos tributarios, aduaneros y cambiarios, y se obtiene a través del RUT. Que exista NIT es un buen inicio, pero no es el único indicador. 2) Verificar registro mercantil / matrícula mercantil Muchas empresas deben estar matriculadas y renovar su matrícula. Un camino común para consulta de información empresarial es el RUES, que permite acceder a información básica de registros empresariales y comprar certificados. 3) Revisar existencia y representación legal (cuando aplique) Las Cámaras de Comercio expiden el certificado de existencia y representación legal, que valida la existencia de una persona jurídica y su representante legal.Este punto es clave para saber si la persona que firma o negocia tiene facultades. 4) Señales prácticas de legalidad Además de registros, revisa coherencia operativa: Canales formales (web, dominio corporativo, teléfono verificable) Dirección consistente Información contractual clara Capacidad de emitir factura y documentos correctos Idea: si la contraparte te pide pagos a cuentas de terceros, cambia condiciones a última hora o evita compartir documentos mínimos, usa la consulta NIT como “alto” para validar antes de continuar. Herramientas y servicios de DataCrédito Experian para validar NIT Ahora, muchas empresas se preguntan: “Listo, puedo hacer la consulta NIT… pero ¿cómo paso de un dato a una decisión?” Ahí es donde una solución de validación empresarial aporta más que “solo el número”. En nuestro portal, además de consultar NIT, tenemos soluciones que pueden ofrecer información general, nivel de riesgo, datos de contacto, actividad económica e indicadores financieros. Esto es especialmente valioso cuando tu decisión no es solo “¿existe?”, sino “¿qué tan sano y confiable es relacionarme comercialmente?” Si estás evaluando proveedores, clientes o aliados y quieres ir más allá del dato, entra aquí y haz tu consulta NIT con DataCrédito Experian para empezar a validar con criterio de negocio. Verificar el NIT, una decisión estratégica para tu negocio En un mercado donde todo corre rápido, el riesgo no siempre se ve… hasta que se vuelve problema: cartera que no paga, contratos con quien no era, facturas rechazadas, proveedores que desaparecen o aliados que no existen legalmente. Por eso, la consulta NIT no es “desconfianza”: es gestión inteligente del riesgo. Es elegir claridad antes que suposiciones. Si tu empresa está en etapa de crecimiento (o simplemente quiere vender y comprar con más seguridad), incorporar la consulta NIT como parte del proceso comercial te ayuda a: Tomar mejores decisiones con información Proteger caja y reputación Fortalecer compliance y compras Negociar con más confianza Preguntas frecuentes sobre consulta NIT (FAQ) ¿La consulta NIT sirve para saber si una empresa existe? Ayuda a validar la identificación tributaria y a cruzar información básica. Para confirmar existencia legal y representación, conviene complementar con registros y certificados (como los de Cámara de Comercio). ¿Qué significa el dígito de verificación del NIT? Es un número adicional que acompaña al NIT y funciona como verificación del identificador; normalmente aparece en documentos y facturación. ¿Cuándo debería hacer una consulta NIT en B2B? Antes de vender a crédito, contratar un proveedor, firmar un contrato, hacer un pago relevante o iniciar una alianza. ¿La consulta NIT reemplaza un estudio de riesgo? No siempre. La consulta NIT es el primer filtro. En decisiones de mayor exposición, es útil complementarla con información de riesgo e indicadores financieros. ¿Qué ventaja tiene usar una herramienta empresarial vs. buscar datos sueltos? Ahorra tiempo y reduce errores: en vez de “pedazos” de información, obtienes datos consolidados para decidir con más claridad.

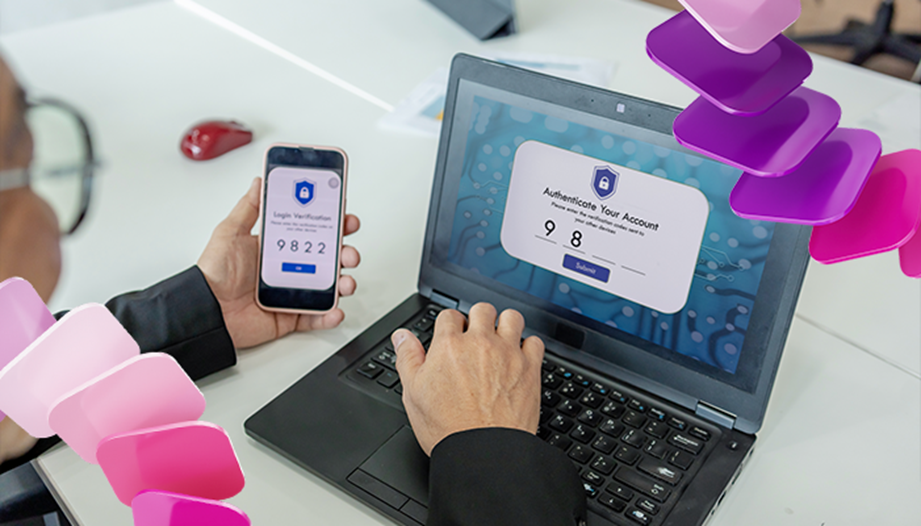

La ciberseguridad dejó de ser un asunto exclusivo del área de tecnología. Hoy es un tema de continuidad del negocio, reputación y protección de datos. Un ataque puede detener operaciones, afectar a clientes, generar pérdidas económicas y abrir la puerta a fraudes. Por eso, cuando hablamos de ciberseguridad en empresas, no se trata solo de instalar antivirus: se trata de entender los tipos de seguridad que necesita la organización y cómo integrarlos a la gestión del riesgo. En DataCrédito Experian, este tema se vuelve especialmente relevante porque las compañías manejan información sensible: datos de clientes, proveedores, transacciones, documentos de identificación, historiales, estados financieros y más. Proteger esa información es clave para evitar incidentes, cumplir obligaciones y mantener confianza. En este artículo aprenderás qué es la ciberseguridad, cuáles son los principales tipos de seguridad, qué amenazas son más frecuentes, cómo se conecta con la gestión del riesgo y qué acciones concretas pueden fortalecer la protección de la información. Tipos de ciberseguridad Cuando una empresa busca proteger su información, necesita entender que la ciberseguridad se compone de varios tipos de seguridad que trabajan en conjunto. No es lo mismo proteger una red que proteger un correo corporativo o una base de datos. A continuación, los principales tipos de seguridad en ciberseguridad empresarial: 1) Seguridad de red Este tipo de seguridad protege la infraestructura por donde viajan los datos: conexiones, routers, firewalls, segmentación, control de tráfico y accesos. Su objetivo es evitar que atacantes entren o se muevan dentro de la red. Controles típicos: Firewalls, IDS/IPS Segmentación de red VPN y cifrado Monitoreo de tráfico y alertas 2) Seguridad de endpoints Los endpoints son los dispositivos que usan los colaboradores: computadores, portátiles, celulares, tablets y, en algunos casos, equipos industriales. Este tipo de seguridad evita infecciones por malware, accesos no autorizados y robo de información desde el dispositivo. Controles típicos: Antivirus/EDR Gestión de parches y actualizaciones Control de aplicaciones Cifrado de disco y bloqueo remoto 3) Seguridad de aplicaciones Protege sistemas y aplicaciones (web, móviles, internas) contra vulnerabilidades como inyecciones, fallos de autenticación y exposición de datos. Muchas brechas ocurren por aplicaciones mal configuradas o sin pruebas de seguridad. Controles típicos: Pruebas de seguridad (SAST/DAST) Gestión de vulnerabilidades Seguridad en el desarrollo (DevSecOps) Revisión de permisos y roles 4) Seguridad de datos Aquí el foco es proteger la información en sí: bases de datos, archivos, backups, repositorios. Este tipo de seguridad define qué información es sensible, quién puede verla y cómo se protege. Controles típicos: Clasificación de datos Cifrado en reposo y en tránsito Controles de acceso y trazabilidad Backups seguros y pruebas de restauración 5) Seguridad en la nube Muchas empresas usan servicios en la nube (correo, almacenamiento, CRMs, ERPs, plataformas de analítica). La nube requiere otro enfoque: configuraciones seguras, monitoreo de accesos, control de identidades y permisos. Controles típicos: Gestión de identidades (IAM) Políticas de acceso mínimo Auditoría de logs Gestión de configuraciones y posture management 6) Seguridad de identidad y acceso Uno de los tipos de seguridad más críticos hoy. Muchos ataques no “hackean” sistemas: roban credenciales. Por eso, se debe proteger el acceso de usuarios, contraseñas y permisos. Controles típicos: MFA (autenticación multifactor) Gestión de contraseñas Accesos por rol (RBAC) Revisiones periódicas de permisos 7) Seguridad operativa y de respuesta Un enfoque completo incluye procesos: cómo se detectan incidentes, quién responde, cómo se comunica y cómo se recupera la operación. Controles típicos: Plan de respuesta a incidentes Simulacros Monitoreo 24/7 o SOC Continuidad del negocio Si quieres un panorama más aterrizado sobre este tema en contexto empresarial, este contenido complementa muy bien: seguridad digital: lo que toda empresa debe saber. Principales amenazas a la ciberseguridad Entender las amenazas ayuda a priorizar inversión y acciones. Estas son las más comunes (y peligrosas) para empresas: Phishing y suplantación Correos, mensajes o llamadas que engañan al usuario para que entregue datos, haga clic o descargue archivos. Sigue siendo una puerta de entrada muy frecuente porque explota el error humano. Ransomware Malware que cifra archivos y exige un pago para recuperarlos. Puede detener operación completa: contabilidad, facturación, ventas y logística. Malware y troyanos Software malicioso que roba información, registra teclas, abre puertas traseras o permite control remoto. Robo de credenciales Contraseñas filtradas o reutilizadas, accesos compartidos, credenciales vendidas en foros o capturadas por phishing. Si el atacante obtiene un usuario con permisos altos, el daño se multiplica. Vulnerabilidades sin parches Sistemas desactualizados, plugins antiguos, servidores sin mantenimiento. Un fallo conocido puede explotarse fácilmente si no se corrige. Amenazas internas No siempre el riesgo viene de fuera. Puede ser: error humano (enviar datos a destinatario incorrecto) configuraciones inseguras colaboradores descontentos accesos excesivos sin control Fraude cibernético Ataques diseñados para robar dinero o desviar pagos: cambio de cuentas bancarias, interceptación de facturas, suplantación de proveedores o directivos. Este punto conecta directamente con el riesgo financiero. Para profundizar en prevención desde un enfoque empresarial, revisa: qué son los fraudes financieros y cómo prevenirlos. Importancia de la ciberseguridad en la protección de datos La ciberseguridad es importante porque el dato se volvió un activo central del negocio. En empresas, una brecha no solo significa pérdida de información: puede significar pérdida de confianza, sanciones, demandas, interrupción operativa y costos altos de recuperación. La protección de datos depende de aplicar los tipos de seguridad correctos según el nivel de exposición y el tipo de información: Datos personales de clientes y empleados Documentos sensibles y contratos Información financiera Accesos a bancos y plataformas de pago Información de proveedores y cadena de suministro Información estratégica (precios, listas de clientes, negociaciones) La ciberseguridad reduce el riesgo de que la información sea filtrada, alterada o destruida. También ayuda a garantizar integridad y disponibilidad: que los datos sean confiables y estén accesibles cuando se necesitan. Ciberseguridad y gestión del riesgo La ciberseguridad es parte de la gestión del riesgo empresarial porque un incidente afecta: Riesgo operativo: interrupción de sistemas, procesos detenidos. Riesgo financiero: pérdidas directas, pagos fraudulentos, costos legales, rescates. Riesgo reputacional: pérdida de confianza de clientes y aliados. Riesgo legal y de cumplimiento: incumplimientos de obligaciones, manejo de datos. Riesgo estratégico: frena crecimiento, alianzas o expansión. Por eso, una organización madura no ve la ciberseguridad como gasto, sino como un control esencial del riesgo. En la práctica, la gestión de riesgo cibernético implica: Identificar activos críticos (sistemas, datos, procesos). Evaluar amenazas y vulnerabilidades. Definir controles por capas (los tipos de seguridad). Medir exposición y priorizar inversiones. Monitorear y responder. Un error frecuente es concentrarse solo en tecnología y olvidar personas y procesos. La mayoría de incidentes exitosos combinan fallas en los tres. Ejemplos de ciberseguridad en empresas Para aterrizarlo, aquí van ejemplos reales de cómo se aplican los tipos de seguridad en el día a día empresarial: Ejemplo 1: Empresa con fuerza comercial remota MFA obligatorio en correo y CRM VPN para conexiones inseguras EDR en portátiles Bloqueo remoto si se pierde un equipo Capacitación mensual contra phishing Ejemplo 2: Empresa que maneja pagos y facturación Doble aprobación para cambios de cuentas bancarias Alertas por correos sospechosos de proveedores Segmentación de accesos a sistemas financieros Cifrado de bases de datos y backups offline Auditoría de logs Ejemplo 3: E-commerce o plataforma digital Pruebas de seguridad en releases WAF (firewall de aplicaciones web) Monitoreo de comportamiento anómalo Gestión de vulnerabilidades Tokenización de datos sensibles Ejemplo 4: Empresa industrial o logística Separación de redes operativas y administrativas Control de accesos por roles Inventario de activos conectados Parches programados Simulacros de respuesta a incidentes Ejemplo 5: Empresa con alta rotación de personal Proceso de offboarding estricto: desactivar accesos el mismo día Acceso mínimo necesario por rol Revisiones periódicas de permisos Gestión centralizada de identidades Cómo fortalecer la ciberseguridad en una organización Fortalecer ciberseguridad requiere un plan por capas. Aquí tienes una guía práctica basada en los tipos de seguridad más relevantes para empresas: 1) Define qué es crítico Haz un inventario de: sistemas críticos (ERP, CRM, correo, facturación) datos sensibles procesos que no pueden parar Sin esto, es imposible priorizar. 2) Protege identidades (lo primero) Activa MFA en todos los accesos críticos. Elimina contraseñas compartidas. Implementa gestor de contraseñas. Revisa permisos y accesos cada trimestre. 3) Capacita y entrena al equipo Las personas son la primera línea. Entrena en: detección de phishing validación de solicitudes de pago manejo de información sensible buenas prácticas en dispositivos 4) Endpoints bajo control EDR o antivirus empresarial Parches automáticos Cifrado de disco Políticas de uso de USB y descargas 5) Seguridad de correo y navegación Filtros anti-phishing Bloqueo de adjuntos peligrosos Protección contra suplantación de dominios Alertas de enlaces sospechosos 6) Copias de seguridad de verdad Backups automatizados Copias offline o inmutables Pruebas de restauración (no basta con tener backup) 7) Protocolos antifraude El fraude cibernético suele apuntar a pagos, facturas y suplantación. Implementa: doble validación para pagos confirmación por canal alterno para cambios de cuenta control de proveedores alertas por comportamientos inusuales Para profundizar en estrategias específicas, revisa: breve guía para prevenir el fraude cibernético en empresas: estrategias clave. 8) Monitoreo y respuesta a incidentes Define un plan de respuesta Asigna responsables Establece un canal de reporte interno Realiza simulacros (por ejemplo, incidente de ransomware) 9) Seguridad en la nube Revisa configuraciones Aplica principio de mínimo privilegio Activa auditoría y alertas Controla accesos desde dispositivos y ubicaciones 10) Mide y mejora Crea indicadores como: intentos de phishing detectados porcentaje de usuarios con MFA tiempo de aplicación de parches incidentes reportados y resueltos cobertura de backups probados La ciberseguridad empresarial es una combinación de tecnología, procesos y cultura. Cuando una organización entiende los tipos de seguridad que necesita y los aplica por capas, reduce drásticamente su exposición a amenazas como phishing, ransomware, robo de credenciales y fraude cibernético. No se trata de tener “todo”, sino de proteger lo crítico, cerrar las brechas más comunes y construir disciplina en la gestión del riesgo. Preguntas frecuentes sobre ciberseguridad ¿Qué es ciberseguridad y para qué sirve? La ciberseguridad es el conjunto de prácticas, procesos y tecnologías que protegen sistemas, redes, dispositivos y datos frente a accesos no autorizados, ataques, robo o interrupciones. En empresas, sirve para: Proteger información sensible (clientes, pagos, contratos, datos internos). Evitar fraudes y suplantaciones. Reducir el riesgo de parálisis operativa por ataques como ransomware. Mantener continuidad del negocio y confianza de clientes y aliados. Cumplir políticas internas y requerimientos de seguridad. ¿Cuáles son los 3 tipos de ciberseguridad? Hay muchas clasificaciones, pero una forma simple y muy usada de agrupar los principales tipos de seguridad en ciberseguridad es: Seguridad de red: protege conexiones, tráfico y accesos a la red (firewalls, segmentación, monitoreo). Seguridad de endpoints: protege equipos de usuarios (computadores, celulares) contra malware, robo de datos y accesos indebidos. Seguridad de aplicaciones y datos: protege sistemas, plataformas y la información (controles de acceso, cifrado, gestión de vulnerabilidades). Esta triada funciona como una “vista rápida” para entender dónde se aplican controles clave. ¿Qué estudiar para ciberseguridad? Depende del rol que te interese (técnico, gestión, auditoría o respuesta a incidentes), pero estas rutas suelen funcionar muy bien: Fundamentos de redes y sistemas: redes, Linux/Windows, virtualización y nube. Seguridad informática: gestión de vulnerabilidades, criptografía básica, hardening, control de accesos. Análisis y respuesta: monitoreo, logs, SIEM, detección de amenazas, respuesta a incidentes. Gobierno y riesgo: políticas, gestión de riesgos, cumplimiento, auditoría, continuidad del negocio. Si vienes de un perfil no técnico, puedes empezar por gestión de riesgos y seguridad digital empresarial; si vienes de un perfil técnico, redes + sistemas + prácticas de seguridad te llevan muy rápido a roles de ciberseguridad. ¿Cuáles son los 3 pilares de la ciberseguridad? Los 3 pilares clásicos de la ciberseguridad son la triada CIA: Confidencialidad: que la información solo sea accesible por quienes deben verla. Integridad: que los datos no se alteren de forma indebida y sean confiables. Disponibilidad: que sistemas y datos estén disponibles cuando se necesitan. Cuando una empresa fortalece estos tres pilares con controles y procesos, reduce significativamente el impacto de la mayoría de incidentes.

La solvencia es uno de los conceptos más importantes cuando hablamos de estabilidad y crecimiento empresarial. No se trata únicamente de tener dinero disponible hoy, sino de la capacidad real de una empresa para cumplir sus obligaciones financieras en el corto, mediano y largo plazo, sin poner en riesgo su operación. En DataCrédito, la solvencia es especialmente relevante porque impacta decisiones de crédito, acuerdos con proveedores, acceso a financiación y la confianza general alrededor de una compañía. Una empresa puede estar vendiendo bien, incluso mostrando utilidades, y aun así tener problemas si su estructura financiera no es sostenible. Ahí es donde entender la solvencia, sus tipos y sus indicadores se vuelve clave. En este artículo encontrarás qué es la solvencia, qué significa solvencia económica, cómo se interpreta el índice de solvencia, qué es solvencia financiera y cómo se relaciona con la liquidez. ¿Qué es la solvencia? La solvencia es la capacidad de una empresa para responder por sus deudas y compromisos con sus recursos disponibles y su estructura patrimonial. En términos prácticos, responde a preguntas como: ¿La empresa puede pagar lo que debe sin entrar en crisis? ¿Su nivel de endeudamiento es saludable? ¿Tiene respaldo patrimonial suficiente para enfrentar escenarios difíciles? ¿Puede sostener operaciones y obligaciones en el tiempo? La solvencia es un concepto más estructural que la liquidez. Mientras la liquidez se enfoca en la capacidad de pagar a corto plazo con activos de corto plazo (efectivo, cuentas por cobrar, inventario), la solvencia mira el panorama más amplio: deuda total, patrimonio, activos, generación de utilidades y capacidad de mantenerse operativa sin depender de “salvarse” mes a mes. En muchas empresas, la solvencia se deteriora lentamente: se incrementa deuda para cubrir faltantes de caja, se reducen márgenes, se acumulan obligaciones y se debilita el patrimonio. Por eso, medir y monitorear la solvencia a tiempo ayuda a prevenir problemas mayores. Si quieres complementar este enfoque con un marco más amplio de evaluación, te puede servir este contenido: cómo medir la salud financiera de una empresa. Solvencia económica La solvencia económica se refiere a la capacidad de una empresa para sostener su modelo de negocio y generar resultados suficientes que le permitan operar, invertir y cumplir obligaciones en el tiempo. Está muy ligada a la rentabilidad y a la eficiencia con la que se usan los recursos. Dicho de otra forma: una empresa es económicamente solvente cuando su operación produce valor de manera consistente. No depende solo de deuda o de “inyecciones” para sobrevivir, sino que tiene un negocio capaz de sostenerse. Señales de buena solvencia económica Márgenes estables o crecientes. Crecimiento saludable (sin desorden financiero). Costos controlados. Capacidad de cubrir gastos operativos y financieros con el resultado del negocio. Productividad del capital (los activos generan ingresos con eficiencia). Señales de alerta en solvencia económica Disminución constante del margen. Ventas que suben, pero utilidad que cae. Dependencia de uno o pocos clientes. Costos fijos demasiado altos para el nivel de ventas. Endeudamiento recurrente para cubrir operación (no inversión). La solvencia económica suele evaluarse con análisis de estados financieros, márgenes, estructura de costos y tendencias. Por eso, una herramienta esencial es el análisis financiero. Si quieres profundizar en cómo hacerlo de manera útil, revisa: análisis financiero: herramienta clave para impulsar tu empresa. Índice de solvencia El índice de solvencia es una forma de medir qué tan capaz es una empresa de cumplir sus obligaciones con la estructura de recursos que tiene. En la práctica, existen varios indicadores que se conocen como “de solvencia” y se usan según el enfoque (deuda total, capacidad de pago, respaldo patrimonial). A continuación, los más comunes y cómo interpretarlos. 1) Índice de solvencia general (activos / pasivos) Este indicador compara lo que la empresa tiene (activos) frente a lo que debe (pasivos). Fórmula: Activo total ÷ Pasivo total Interpretación: muestra cuántos pesos en activos respaldan cada peso de deuda. Ejemplo: si el índice de solvencia es 1,8 significa que por cada $1 de deuda, la empresa tiene $1,8 en activos. Claves para usarlo bien: No se trata solo de que sea “alto”, sino de la calidad de esos activos. Un activo puede ser inventario difícil de vender o cuentas por cobrar de baja recuperabilidad. Siempre se interpreta junto con liquidez, cartera y rotación. 2) Endeudamiento (pasivo / activo) Aunque no se llama “índice de solvencia” en todas las empresas, es uno de los indicadores más usados para entender solvencia. Fórmula: Pasivo total ÷ Activo total Interpretación: qué porcentaje de los activos se financia con deuda. Un endeudamiento alto puede indicar presión financiera, especialmente si la empresa no genera flujo suficiente para pagar intereses y capital. 3) Deuda vs patrimonio (pasivo / patrimonio) Este indicador se usa para ver la estructura de capital: cuánto apalancamiento hay frente al respaldo de los dueños. Fórmula: Pasivo total ÷ Patrimonio Interpretación: cuánta deuda existe por cada peso de patrimonio. Si el patrimonio es pequeño o viene debilitándose por pérdidas, este indicador se dispara y se vuelve un foco de riesgo. 4) Cobertura de intereses Aunque es un indicador más ligado a capacidad de pago, ayuda a evaluar solvencia: si la empresa puede o no sostener el costo financiero. Fórmula común: Utilidad operativa ÷ Gastos financieros Interpretación: cuántas veces la operación cubre los intereses. Si la cobertura baja de forma sostenida, la solvencia se deteriora porque la deuda se vuelve pesada. Para profundizar en estos y otros indicadores (rentabilidad, liquidez, eficiencia y endeudamiento), aquí tienes una guía completa: indicadores financieros: qué son, tipos y cómo analizarlos. ¿Qué es la solvencia financiera? La solvencia financiera se refiere a la capacidad de una empresa para cumplir sus obligaciones financieras considerando su estructura de deuda, su patrimonio, su capacidad de generar flujo de caja y su acceso a fuentes de financiación. A diferencia de la solvencia económica (más relacionada con el modelo de negocio y su rentabilidad), la solvencia financiera mira la estructura y la sostenibilidad del financiamiento. Una empresa financieramente solvente suele tener: Deuda en niveles coherentes con su capacidad de pago. Plazos de deuda alineados con el ciclo del negocio. Capacidad de pago estable (flujo de caja suficiente). Acceso a crédito sin costos excesivos. Patrimonio que respalda operaciones y absorbe shocks. Factores que afectan la solvencia financiera Estructura de deuda: no es lo mismo deuda de corto plazo que deuda de largo plazo. Una estructura cargada al corto plazo presiona caja. Tasas de interés: si suben y la empresa está en tasa variable, el costo financiero puede dispararse. Cartera y cobranzas: si aumentan los días de cobro, se pierde liquidez y se deteriora capacidad de pago. Capital de trabajo: determina cuánta caja necesita la empresa para operar en su ciclo normal. Aquí el capital de trabajo es decisivo, porque define cuánto “aire” tiene la empresa entre lo que cobra y lo que paga. Puedes profundizar en este concepto con: capital de trabajo: qué es y cómo influye en tu empresa. Señales de alerta de baja solvencia financiera Endeudamiento alto y creciente sin incremento proporcional de ingresos. Pagos atrasados frecuentes a proveedores o bancos. Refinanciaciones constantes para cubrir obligaciones previas. Aumento del gasto financiero sin mejora operativa. Falta de liquidez recurrente pese a tener ventas. Liquidez y solvencia La relación entre liquidez y solvencia es una de las confusiones más comunes en empresas. Son conceptos relacionados, pero diferentes: Liquidez: capacidad de pagar obligaciones de corto plazo con activos líquidos o convertibles en efectivo en el corto plazo. Solvencia: capacidad de cumplir obligaciones totales y sostener la estructura financiera en el tiempo, respaldada por activos, patrimonio y capacidad de generación. ¿Se puede tener liquidez sin solvencia? Sí. Por ejemplo, una empresa que consigue un préstamo grande puede tener efectivo hoy (liquidez) pero estar muy endeudada y con bajo patrimonio (mala solvencia). ¿Se puede tener solvencia sin liquidez? También. Una empresa puede tener buenos activos y patrimonio, pero estar “amarrada” en caja porque cobra tarde o tiene inventarios inmovilizados. Puede ser solvente en estructura, pero tener crisis de corto plazo. Cómo conectarlas en la gestión real Para manejar bien la solvencia, conviene monitorear ambos frentes: Liquidez: razón corriente, prueba ácida, flujo de caja proyectado. Solvencia: endeudamiento, deuda/patrimonio, activos/pasivos, cobertura de intereses. Capital de trabajo: DSO (días de cartera), DPO (días de pago), rotación de inventario. Cuando liquidez y solvencia se gestionan juntas, la empresa reduce riesgos, mejora acceso a financiación y toma decisiones con mayor seguridad. La solvencia es una base silenciosa del crecimiento empresarial: no siempre se nota cuando está bien, pero cuando se deteriora, afecta crédito, proveedores, expansión, inversión y continuidad. Entender la solvencia económica, medir el índice de solvencia, fortalecer la solvencia financiera y gestionar la relación entre liquidez y solvencia permite tomar decisiones con más control y menos improvisación.

El riesgo financiero es una de las variables que más influye en la estabilidad y el crecimiento de una empresa. No importa si tu negocio es pequeño, mediano o grande: siempre habrá factores que pueden afectar el dinero que entra, el dinero que sale, la rentabilidad, la liquidez y la capacidad de cumplir obligaciones. Cuando una organización entiende el riesgo financiero y lo gestiona con método, logra dos cosas al mismo tiempo: protege su operación y crea mejores condiciones para crecer. Gestionar el riesgo financiero no es solo evitar pérdidas. También significa anticiparse, tomar decisiones con datos, asegurar continuidad y construir confianza ante aliados, proveedores, clientes e incluso entidades de financiamiento. En este artículo encontrarás una guía completa sobre qué es el riesgo financiero, sus tipos, cómo se diferencia de otros riesgos, qué modelos se usan para medirlo, cómo construir una matriz, ejemplos reales y herramientas prácticas para administrarlo. Qué es el riesgo financiero El riesgo financiero es la posibilidad de que un evento, condición del mercado o decisión interna genere un impacto negativo en las finanzas de una empresa. Ese impacto puede verse en: Pérdidas económicas directas. Reducción de ingresos o márgenes. Aumento de costos financieros. Problemas de liquidez y flujo de caja. Incapacidad de pagar obligaciones a tiempo. Deterioro de la solvencia y del acceso a crédito. Volatilidad en resultados y en la planeación. En términos simples, el riesgo financiero aparece cada vez que existe incertidumbre sobre el resultado económico de una operación. Puede venir de afuera, como variaciones en tasas o tipo de cambio, o de adentro, como una política de crédito débil, una tesorería desordenada o una dependencia excesiva de pocos clientes. Una empresa no puede eliminar por completo el riesgo financiero, pero sí puede entenderlo, medirlo y controlarlo con procesos, políticas e indicadores. Tipos de riesgo financiero Los tipos de riesgo financiero suelen agruparse según la fuente del impacto. Estos son los más comunes: Riesgo de mercado Es el riesgo financiero asociado a movimientos en variables del mercado que afectan el valor de activos, pasivos o flujos futuros. Incluye: Riesgo de tasa de interés: cambios en tasas que incrementan el costo de deuda o reducen el rendimiento de inversiones. Riesgo cambiario: variación del tipo de cambio que afecta compras, ventas o deudas en moneda extranjera. Riesgo de precios: cambios en commodities o insumos claves que alteran costos y márgenes. Ejemplo: una empresa que importa materia prima puede ver su margen caer si el tipo de cambio sube y no tiene estrategia de cobertura. Riesgo de crédito Es el riesgo financiero de que un cliente, aliado o contraparte no pague, pague tarde o incumpla condiciones. Suele reflejarse en: Aumento de cartera vencida. Pérdidas por incobrabilidad. Necesidad de provisiones. Impacto en flujo de caja y capital de trabajo. Ejemplo: crecer ventas a crédito sin evaluar la capacidad de pago puede impulsar ingresos en el corto plazo, pero generar huecos de caja en el mediano plazo. Riesgo de liquidez Es el riesgo financiero de no contar con efectivo suficiente para cumplir obligaciones en el momento requerido, incluso si la empresa es rentable en papel. Se relaciona con: Descalce entre cobros y pagos. Dependencia de pocos ingresos. Mala planeación de tesorería. Inventarios excesivos o rotación lenta. Ejemplo: una empresa con muchas cuentas por cobrar a 90 días y cuentas por pagar a 30 días queda expuesta a tensiones de liquidez. Riesgo de financiamiento Es el riesgo financiero asociado a no conseguir fondos cuando se necesitan o conseguirlos a un costo demasiado alto. Puede venir de: Caída de indicadores financieros. Aumento de tasas de interés. Pérdida de confianza de bancos o inversionistas. Endeudamiento excesivo o estructura de deuda mal diseñada. Riesgo de solvencia Es el riesgo financiero de que la empresa pierda capacidad estructural de cumplir sus obligaciones en el largo plazo. Se vincula con: Niveles de endeudamiento altos. Margen insuficiente para cubrir gastos financieros. Patrimonio debilitado por pérdidas acumuladas. Deuda en moneda extranjera sin ingresos de cobertura. Riesgos financieros y no financieros En una empresa conviven riesgos financieros y no financieros, y ambos pueden impactarse entre sí. Riesgos financieros: afectan directamente dinero, rentabilidad, liquidez, deuda, cartera e inversión. Por ejemplo: riesgo de crédito, liquidez, mercado, financiamiento y solvencia. Riesgos no financieros: no nacen como un problema de dinero, pero pueden terminar generando pérdidas económicas. Por ejemplo: riesgo operativo, riesgo legal, riesgo reputacional, riesgo tecnológico, riesgo de cumplimiento, riesgo de continuidad y riesgo de fraude. La clave es entender que un riesgo no financiero puede convertirse rápidamente en riesgo financiero. Un incidente de ciberseguridad puede detener facturación, generar sanciones y elevar costos de recuperación. Un problema reputacional puede reducir ventas. Un incumplimiento legal puede generar multas y cierres temporales. Por eso, muchas empresas avanzan hacia una gestión integral del riesgo, donde el riesgo financiero no se analiza aislado. Por qué es importante la gestión del riesgo financiero La gestión del riesgo financiero es importante porque protege lo más sensible del negocio: su capacidad de operar y sostenerse. Además, impacta directamente decisiones estratégicas como crecer, invertir, contratar, expandirse y asumir nuevas líneas de negocio. Estas son razones concretas por las que la gestión del riesgo financiero es crítica: Evita crisis de liquidez que detienen la operación. Reduce pérdidas por cartera vencida e incobrable. Mejora la rentabilidad al controlar costos financieros y volatilidad. Permite planear inversiones con mayor seguridad. Fortalece la confianza de proveedores y socios. Facilita acceso a crédito y mejores condiciones de financiación. Hace la empresa más resiliente ante cambios del mercado. Una empresa con buena gestión del riesgo financiero no solo reacciona cuando hay un problema. Detecta señales tempranas, define límites, mide exposición y corrige a tiempo. Gestión de riesgos financieros en las empresas Gestionar el riesgo financiero implica un ciclo continuo. En empresas, suele organizarse en cinco pasos: 1) Identificación Detectar dónde están las exposiciones: cartera, tipo de cambio, tasas, concentración de clientes, inventarios, costos, deuda, plazos y contratos. 2) Medición y evaluación Cuantificar el impacto potencial y la probabilidad. Aquí entran indicadores, escenarios, stress tests y modelos. 3) Respuesta y mitigación Definir estrategias: evitar, reducir, transferir o aceptar el riesgo según el costo-beneficio. Ejemplos de mitigación: Políticas de crédito y cobranza. Límites de exposición por cliente o sector. Coberturas cambiarias. Diversificación de ingresos. Renegociación de plazos con proveedores. Líneas de liquidez contingente. 4) Monitoreo Hacer seguimiento permanente a indicadores, alertas y cumplimiento de políticas. El riesgo financiero cambia con el mercado y con el comportamiento de clientes. 5) Reporte y mejora Presentar resultados a gerencia, ajustar políticas, corregir fallas y mejorar controles. Aquí es clave que finanzas, ventas y operación compartan métricas, porque muchas decisiones comerciales aumentan o reducen riesgo financiero. Un enfoque útil es establecer roles claros con el modelo de tres líneas de defensa: áreas operativas gestionan riesgos en el día a día, finanzas y riesgo definen políticas y monitorean, y auditoría interna valida el sistema. Modelos de riesgo financiero Los modelos ayudan a medir el riesgo financiero de forma más objetiva. No todos aplican para todas las empresas, pero estos son de los más usados: Modelos de riesgo de crédito Scoring de clientes: calificación basada en variables como comportamiento de pago, capacidad financiera, antigüedad, sector y concentración. Probabilidad de incumplimiento: estimación de la probabilidad de mora o default. Pérdida esperada: cálculo que combina probabilidad, exposición y recuperación estimada. Segmentación de cartera: por riesgo, plazos, industria y comportamiento. Modelos de riesgo de mercado Value at Risk: estima la pérdida potencial máxima en un horizonte y nivel de confianza. Análisis de sensibilidad: mide cómo cambia el resultado ante variaciones en tasa, tipo de cambio o precios. Escenarios y stress testing: simula condiciones adversas, por ejemplo devaluación fuerte o aumento de tasas. Modelos de riesgo de liquidez Proyección de flujo de caja: entradas y salidas esperadas por semana o mes. Cash flow at risk: estima el impacto potencial en el flujo de caja bajo escenarios. Análisis de brechas de liquidez: compara vencimientos de cobros versus pagos. Modelos integrales ERM o gestión integral del riesgo: une riesgos financieros y no financieros en una sola visión. Modelos de rating interno: evaluación de solvencia de unidades de negocio o contrapartes. La elección del modelo depende del tamaño de la empresa, la complejidad de operaciones y la calidad de datos disponibles. Lo importante es que el modelo sea útil para tomar decisiones y no solo un ejercicio técnico. Matriz de riesgo financiero La matriz de riesgo financiero es una herramienta práctica para ordenar y priorizar riesgos. Permite visualizar: Riesgos identificados. Probabilidad de ocurrencia. Impacto financiero estimado. Controles existentes. Nivel de riesgo residual. Plan de acción y responsables. Una matriz bien hecha no se limita a listar riesgos. Debe orientar acciones. Por ejemplo, no sirve de mucho decir riesgo de crédito si no se define qué tipo de cartera está expuesta, cuánto podría perderse, qué controles se aplican y qué se hará para reducir la exposición. Cómo construirla paso a paso Identifica riesgos por categoría: crédito, liquidez, mercado, financiamiento, solvencia. Define criterios de probabilidad: baja, media, alta, con rangos basados en historial. Define criterios de impacto: pérdida en pesos, porcentaje de EBITDA, o afectación en caja. Evalúa controles actuales: políticas, garantías, límites, seguros, coberturas. Calcula riesgo residual: lo que queda después de controles. Prioriza y asigna planes: acciones con fechas y responsables. Actualiza periódicamente: trimestral o semestral, o mensual en negocios más volátiles. Ejemplos de riesgos financieros en una empresa Para aterrizar el concepto, aquí tienes ejemplos frecuentes de riesgo financiero: Cartera vencida que sube por ventas agresivas a crédito sin evaluación suficiente. Dependencia de un solo cliente grande: si se retrasa, se cae el flujo de caja. Endeudamiento en tasa variable en un entorno de alza de tasas. Importaciones sin cobertura cambiaria. Inventario sobredimensionado que inmoviliza caja. Concentración de proveedores: un cambio de condiciones afecta costos y márgenes. Contratos con plazos de cobro largos y plazos de pago cortos. Falta de líneas de liquidez para contingencias. Gastos financieros creciendo más rápido que la utilidad operativa. Un buen sistema de gestión del riesgo financiero convierte estos ejemplos en variables medibles, con responsables y decisiones concretas. Herramientas para gestionar el riesgo financiero Las herramientas para gestionar el riesgo financiero se dividen en técnicas, operativas y de información. Aquí tienes un mapa útil: Herramientas de medición y control Presupuestos y proyecciones: con seguimiento mensual. Tableros de indicadores: liquidez, cartera, deuda, rentabilidad y cobertura. Políticas de crédito y límites: por cliente, sector y monto. Calendario de tesorería: proyección semanal de caja. Escenarios y stress tests: para anticipar impactos. Para fortalecer el componente de medición, es clave apoyarse en indicadores sólidos. Aquí puedes profundizar: Indicadores financieros: qué son, tipos y cómo analizarlos. Herramientas de mitigación Diversificación de clientes y líneas de ingreso. Cobranza estructurada: recordatorios, acuerdos, escalamiento. Garantías y condiciones comerciales: anticipos, pólizas, cupos, plazos. Coberturas: cambiarias o de tasa, cuando aplica. Optimización de capital de trabajo: reducir días de cartera, mejorar rotación de inventario, renegociar proveedores. Seguros: para riesgos específicos que pueden convertirse en impacto financiero. Herramientas de análisis El riesgo financiero se entiende mejor cuando la empresa domina el análisis de estados financieros, márgenes, estructura de costos y productividad del capital. Un recurso útil para fortalecer esta base es: Análisis financiero: herramienta clave para impulsar tu empresa. Herramientas de gobierno y cumplimiento Manuales y políticas formales: crédito, tesorería, inversiones, endeudamiento. Comités financieros: revisión de cartera, caja y endeudamiento. Segregación de funciones: reduce fraude y errores. Auditoría interna y externa: valida controles y calidad de información. Si quieres profundizar en cómo la auditoría fortalece decisiones y control, revisa: Auditoría financiera: la base para decisiones estratégicas en tu empresa. Herramientas tecnológicas ERP con módulos de tesorería y cartera. Sistemas de gestión de riesgos: GRC para mapear riesgos, controles y evidencias. BI y analítica: tableros automáticos con alertas. Automatización: flujos para conciliaciones, seguimiento de cobros y validaciones. La tecnología no reemplaza la estrategia, pero reduce errores, mejora trazabilidad y acelera decisiones. Importancia del riesgo financiero en la información financiera La información financiera es el lenguaje con el que una empresa se entiende a sí misma. Si esa información es incompleta, tardía o inconsistente, la empresa gestiona el riesgo financiero con los ojos vendados. Por eso, la relación entre riesgo financiero e información financiera es directa: Sin estados financieros confiables, no se detectan señales tempranas de deterioro. Sin indicadores consistentes, no se ve el impacto real de decisiones comerciales o de tesorería. Sin análisis de caja, se puede confundir rentabilidad con liquidez. Sin auditoría, los controles pueden fallar sin que nadie lo note. Sin trazabilidad, un error operativo puede convertirse en pérdida repetida. En empresas que quieren crecer, la información financiera deja de ser solo un requisito contable y se vuelve una herramienta de gestión. Cuando se conecta análisis, indicadores, auditoría y monitoreo, la organización fortalece su capacidad de anticiparse y reducir exposición. Cómo reforzar la calidad de información para gestionar mejor el riesgo financiero Cierra contabilidad a tiempo y con consistencia mensual. Separa indicadores de caja y de resultados: utilidad no es efectivo. Estandariza definiciones: cartera vencida, margen, gasto financiero, rotación. Integra datos: ventas, cartera, inventario, tesorería y deuda en un tablero. Crea alertas: variaciones de margen, aumento de días de cartera, caída de caja. Asegura controles y auditoría: revisiones de integridad y cumplimiento. El riesgo financiero es inevitable, pero la improvisación no. Empresas que crecen de forma sostenible suelen tener algo en común: entienden sus exposiciones, miden con indicadores, definen políticas claras, priorizan riesgos con matrices y toman decisiones basadas en información financiera confiable. Preguntas frecuentes sobre riesgo financiero ¿Cuáles son los 4 indicadores financieros? No existe una única lista “oficial” de cuatro indicadores financieros, porque varían según industria y objetivo. Pero, para gestión empresarial y control del riesgo financiero, estos 4 son de los más útiles y comunes porque cubren rentabilidad, liquidez, endeudamiento y eficiencia: Liquidez corriente (razón corriente) Mide la capacidad de la empresa para cubrir obligaciones de corto plazo con activos de corto plazo. Ayuda a vigilar riesgo de liquidez. Margen neto Indica qué porcentaje de las ventas se convierte en utilidad final. Es clave para ver sostenibilidad y presión de costos/gastos financieros. Nivel de endeudamiento (pasivo / activo o deuda / patrimonio) Mide qué tanto depende la empresa de deuda para operar. Es central para evaluar riesgo de solvencia y financiamiento. Rotación de cartera o DSO (días de cuentas por cobrar) Mide qué tan rápido se convierte la venta en efectivo. Es uno de los indicadores más directos para anticipar tensiones de caja y riesgo de crédito. Si tu empresa solo pudiera seguir cuatro, estos suelen dar una vista rápida y muy accionable del riesgo financiero. ¿Cuáles son los cuatro tipos de riesgo? Depende del marco, pero una clasificación muy usada en gestión empresarial (y muy práctica para hablar de riesgo financiero) considera estos cuatro tipos principales: Riesgo de mercado Cambios en variables como tasas de interés, tipo de cambio o precios que afectan costos, ingresos, deuda o valorización. Riesgo de crédito Posibilidad de que clientes o contrapartes no paguen, se atrasen o incumplan condiciones, impactando caja y rentabilidad. Riesgo de liquidez Riesgo de no tener efectivo disponible para cumplir obligaciones cuando corresponde, incluso si hay utilidades contables. Riesgo operativo Aunque no es estrictamente financiero, se incluye en muchos marcos porque fallas internas (procesos, errores, fraude, tecnología) terminan convirtiéndose en pérdidas económicas. Si lo quieres 100% financiero, algunas empresas reemplazan el riesgo operativo por riesgo de financiamiento/solvencia; pero en la práctica, esos cuatro cubren la mayoría de situaciones reales que golpean el negocio.

La eficiencia operativa es una de las palancas más poderosas para mejorar la rentabilidad y la competitividad de una empresa sin depender únicamente de vender más. En términos simples, una organización es más eficiente cuando logra hacer más con menos: menos tiempo, menos errores, menos reprocesos, menos desperdicio de recursos, y con una experiencia más consistente para el cliente. En un mercado donde los costos suben, los clientes son más exigentes y la competencia se mueve rápido, la eficiencia operativa deja de ser un “proyecto de mejora” y se convierte en una capacidad estratégica. Una empresa puede tener un gran producto, pero si su operación es lenta, costosa o inconsistente, el crecimiento se frena por dentro. En este artículo aprenderás qué es la eficiencia operativa, por qué importa, cómo medirla, qué indicadores usar, estrategias para mejorarla, herramientas prácticas, ejemplos y errores comunes que la destruyen. ¿Qué es la eficiencia operativa? La eficiencia operativa es la capacidad de una empresa para producir resultados con el menor uso posible de recursos, manteniendo (o elevando) la calidad. Es decir: maximizar el valor entregado con el menor costo operativo viable. Cuando una empresa mejora su eficiencia operativa, normalmente ocurre lo siguiente: Disminuyen los tiempos de ciclo (procesos más rápidos). Se reducen reprocesos, errores y desperdicios. Se optimiza el uso del talento (menos tareas repetitivas). Se estabiliza la operación (menos improvisación). Mejora la experiencia del cliente (respuesta más ágil y consistente). No se trata solo de recortar costos. Se trata de diseñar una operación que funcione mejor, con procesos claros, tecnología útil y decisiones basadas en indicadores. Eficiencia operativa en una empresa La eficiencia operativa en una empresa se ve en todas las áreas, no solo en producción. Afecta ventas, servicio al cliente, compras, finanzas, logística, talento humano y tecnología. Por ejemplo: Ventas eficientes: menos tiempo para cotizar, mejor conversión, menos devoluciones por promesas mal gestionadas. Servicio eficiente: tiempos de respuesta cortos, menos escalaciones, resolución en el primer contacto. Finanzas eficientes: conciliaciones rápidas, control de cartera, cierres contables a tiempo. Operaciones eficientes: menos reprocesos, menos devoluciones, inventario más sano, entregas a tiempo. Compras eficientes: abastecimiento predecible, menos urgencias, mejores acuerdos con proveedores. Cuando la empresa es eficiente, su estructura aguanta el crecimiento. Cuando no lo es, cada nuevo cliente suma carga, caos y costos. Por qué es importante la eficiencia operativa La eficiencia operativa es importante porque impacta directamente tres cosas: rentabilidad, capacidad de crecimiento y control del riesgo. 1) Mejora rentabilidad sin depender de subir precios Reducir desperdicios y reprocesos puede aumentar margen tanto como vender más. Una mejora de eficiencia operativa suele reflejarse en: menor costo por transacción menor costo por pedido menor costo por atención menor costo de adquisición operativo (no de marketing) mejor productividad por colaborador 2) Permite escalar sin duplicar costos Muchas empresas crecen y se “revientan” porque su operación no está diseñada para volumen. Con eficiencia operativa, puedes crecer con control. 3) Reduce riesgos operativos y financieros Procesos lentos y manuales aumentan el riesgo de errores, fraudes, incumplimientos y pérdidas. 4) Mejora la experiencia del cliente El cliente siente la eficiencia: entregas a tiempo, respuestas claras, menos fricción, mejor postventa. Si quieres un enfoque más enfocado en rediseño y mejora continua de procesos, complementa con: optimización de procesos y eficiencia. Cómo se calcula la eficiencia operativa No existe una única fórmula universal para calcular la eficiencia operativa, porque depende del tipo de empresa y del proceso. Sin embargo, se puede medir como una relación entre: output (resultado): lo que se produce o entrega (ventas procesadas, pedidos entregados, casos resueltos, unidades fabricadas). input (recursos): lo que se usa para lograrlo (tiempo, personal, dinero, insumos, energía, tecnología). Una lógica general es: Eficiencia operativa = Resultado obtenido / Recursos utilizados En empresas de servicios, esto puede ser: casos resueltos por agente por día costo por ticket resuelto tiempo promedio de resolución En empresas comerciales: pedidos procesados por hora costo operativo por pedido porcentaje de entregas a tiempo En manufactura: unidades producidas por hora rendimiento por línea desperdicio por lote En finanzas: tiempo de cierre contable tiempo de conciliación costo de procesamiento de facturas Lo importante es escoger métricas que se conecten con valor real y no con “actividad”. Indicadores de eficiencia operativa Los indicadores (KPIs) son el tablero de control de la eficiencia operativa. A continuación, una lista de los más utilizados, organizados por tipo: Indicadores de tiempo Tiempo de ciclo del proceso (de inicio a fin) Tiempo de respuesta Tiempo promedio de atención o resolución Tiempo de entrega (lead time) Tiempo de aprobación (crédito, compras, pagos) Indicadores de calidad Tasa de errores Tasa de reprocesos Porcentaje de devoluciones Calidad a la primera (First Pass Yield) Cumplimiento de SLA Indicadores de productividad Producción por hora / por persona Casos atendidos por agente Pedidos procesados por colaborador Ventas por asesor (desde el lado operativo) Utilización de capacidad Indicadores de costo Costo por transacción Costo por pedido Costo por cliente atendido Costo de logística por entrega Costo de operación por unidad Indicadores de flujo (para eficiencia operativa financiera) Días de cartera (DSO) Rotación de inventario Días de pago a proveedores (DPO) Ciclo de conversión de efectivo (CCC) Para aterrizar cómo elegir indicadores y usarlos para crecer, este recurso te sirve mucho: indicadores de gestión para hacer crecer tu empresa. Cómo mejorar la eficiencia operativa Mejorar la eficiencia operativa no es solo “trabajar más rápido”. Es rediseñar cómo se trabaja. Aquí tienes un enfoque práctico en 7 pasos: 1) Identifica procesos críticos No intentes mejorar todo a la vez. Prioriza los procesos que: afectan directamente ingresos (ventas, entregas, cobranza) generan mayor costo o reproceso tienen más quejas o fallas son cuello de botella para escalar 2) Mapea el proceso real (no el ideal) Documenta el paso a paso como ocurre hoy: quién hace qué con qué herramientas cuánto tarda cada paso dónde se cometen errores qué aprobaciones bloquean 3) Elimina desperdicios Busca los clásicos “ladrones” de eficiencia operativa: esperas duplicación de tareas re-trabajo pasos innecesarios reuniones sin decisiones aprobaciones excesivas 4) Estandariza lo repetible Crea plantillas, checklists, guías, reglas de negocio y definiciones claras. 5) Automatiza con criterio Automatiza tareas repetitivas: capturas de datos notificaciones generación de reportes actualizaciones de estado conciliaciones validaciones básicas 6) Capacita y entrena La eficiencia operativa mejora cuando el equipo: domina herramientas entiende prioridades trabaja con criterios unificados 7) Mide, revisa y ajusta Define KPIs por proceso y revisa cada semana o mes. La eficiencia no se logra “una vez”: se sostiene. Cómo mejorar la eficiencia operativa de una empresa Cuando la mejora es a nivel empresa (no solo un proceso), necesitas sumar gestión y cultura. Aquí hay acciones que elevan la eficiencia operativa de forma transversal: Definir objetivos claros por área conectados con resultados. Implementar un sistema de seguimiento semanal/mensual con indicadores. Diseñar roles y responsabilidades para reducir “zonas grises”. Reducir dependencia de personas clave (documentación y transferencia). Mejorar la calidad del dato (si cada área tiene su verdad, todo se frena). Conectar sistemas (ERP, CRM, facturación, inventario). Alinear incentivos: si el equipo es premiado por “hacer mucho” y no por “hacer bien”, la eficiencia cae. La eficiencia operativa no se sostiene con esfuerzos aislados; se sostiene con un sistema de gestión empresarial. Para profundizar en ese sistema, revisa: gestión empresarial: conceptos, estrategias y herramientas clave. Estrategias para mejorar la eficiencia operativa Estas estrategias suelen dar resultados rápidos y sostenibles: Estandarización y mejora continua Crear un “modo único” de hacer lo importante, y revisar cada mes qué se puede mejorar. Gestión por indicadores Lo que no se mide se vuelve opinión. Define 5 a 10 KPIs por área, revisa tendencias y toma decisiones. Rediseño de aprobaciones Muchas empresas pierden eficiencia operativa por aprobaciones innecesarias. Rediseña: montos que requieren aprobación condiciones para aprobación automática escalaciones claras Digitalización de documentos y flujos Eliminar papel, correos sueltos y aprobaciones por WhatsApp. Usa flujos trazables. Automatización y autoservicio robots o automatizaciones para tareas repetitivas portales de autoservicio para clientes (estado de pedido, facturas, soporte) bases de conocimiento internas Gestión de capacidad y planeación Evitar urgencias constantes. Planear demanda, inventario y turnos. Ejemplos de eficiencia operativa Para aterrizar, aquí van ejemplos claros de eficiencia operativa: Reducir el tiempo de cotización de 48 horas a 2 horas con plantillas, pricing definido y automatización. Disminuir devoluciones de pedidos en 30% al estandarizar picking y checklist de despacho. Reducir el tiempo de cierre contable de 15 días a 5 días integrando datos y definiendo responsables por cuenta. Mejorar el porcentaje de resolución en primer contacto en soporte de 55% a 80% con base de conocimiento y capacitación. Reducir el costo por transacción en cobranza usando segmentación y recordatorios automatizados. Herramientas para mejorar la eficiencia operativa No necesitas 50 herramientas. Necesitas las correctas, bien implementadas. Algunas categorías útiles: Herramientas de gestión y procesos BPM (modelado y gestión de procesos) plataformas de tickets y atención tableros de tareas (gestión de proyectos) Herramientas de automatización RPA para tareas repetitivas automatizaciones no-code para flujos integradores entre sistemas Herramientas de analítica BI para indicadores y reportes dashboards en tiempo real alertas automáticas por desviaciones Herramientas de operación ERP y CRM bien configurados sistemas de inventario y logística herramientas de facturación y recaudo El punto clave: una herramienta sin proceso claro no crea eficiencia operativa; solo digitaliza el caos. Errores comunes que afectan la eficiencia operativa Estos errores se repiten en muchas empresas: Medir actividad en vez de resultados. Procesos no documentados que dependen de personas. Aprobaciones excesivas que frenan el flujo. Sistemas desconectados y doble digitación. Falta de prioridades claras y exceso de urgencias. Reuniones sin decisiones ni responsables. No atacar causas raíz: solo apagar incendios. Capacitación insuficiente en herramientas y procesos. Incentivos mal alineados (premiar volumen sobre calidad). No revisar indicadores con frecuencia. Beneficios de una alta eficiencia operativa Cuando una empresa logra alta eficiencia operativa, obtiene beneficios que se notan en el día a día y en el estado financiero: Menores costos y mayor margen. Más capacidad de atender demanda sin crecer estructura al mismo ritmo. Menos errores y reclamos. Operación más predecible y controlada. Mejor experiencia del cliente. Mayor velocidad para ejecutar estrategia y adaptarse. Mejor flujo de caja por procesos financieros más ordenados. Mayor competitividad. La eficiencia operativa es una ventaja competitiva: mejora rentabilidad, permite escalar y reduce riesgo. La clave está en medir bien, priorizar procesos críticos, eliminar desperdicios, estandarizar, automatizar con criterio y sostener una cultura de seguimiento por indicadores. Preguntas frecuentes sobre eficiencia operativa ¿Qué es la eficiencia operativa? La eficiencia operativa es la capacidad de una empresa para lograr resultados (entregar productos, atender clientes, facturar, producir, despachar, cobrar) usando la menor cantidad posible de recursos como tiempo, dinero, personal e insumos, sin sacrificar la calidad. En otras palabras, es hacer más con menos y con menos errores. ¿Cómo se mide la eficiencia operativa? La eficiencia operativa se mide comparando el resultado obtenido frente a los recursos usados, y usando indicadores que muestran productividad, costo, tiempo y calidad. Algunas formas comunes de medirla son: Productividad: output por persona/hora (pedidos procesados, casos resueltos, unidades producidas). Costo unitario: costo por transacción/pedido/servicio. Tiempo: tiempo de ciclo, tiempo de respuesta, tiempos de entrega. Calidad: tasa de errores, reprocesos, devoluciones, cumplimiento de SLA. Una fórmula general (adaptable) sería: Eficiencia operativa = Resultado / Recursos utilizados, acompañada de KPIs específicos por proceso. ¿Qué significa eficiencia operativa? Significa que la operación de la empresa funciona de forma ágil, ordenada y rentable. Una empresa con alta eficiencia operativa suele tener procesos claros, poca fricción interna, menor desperdicio y mejor control, lo que se traduce en menos costos, mayor capacidad de atender demanda y una experiencia más consistente para el cliente. ¿Cuáles son los 3 tipos de eficiencia? Una clasificación práctica (muy usada en gestión empresarial) divide la eficiencia en tres tipos: Eficiencia técnica (o de proceso): lograr el mismo resultado con menos recursos físicos o tiempo (menos pasos, menos desperdicio, menos reproceso). Eficiencia asignativa (o de recursos): usar los recursos correctos en el lugar correcto (personas, presupuesto, capacidad) para maximizar el resultado. Eficiencia económica (o de costos): producir/operar al menor costo posible manteniendo el nivel de calidad requerido (mejor relación costo–beneficio). Esta clasificación ayuda a identificar si el problema está en el proceso, en cómo se asignan recursos o en el costo total de operar.